参股创投、动因与经济后果研究

时间:2017-03-22 来源:www.51mbalunwen.com

1 绪 论

1.1 研究背景

上世纪 60 年代 CVC诞生于美国,10 年后,25%以上的《财富》500 强企业进入 CVC 领域(Fast, 1978)。至上世纪 90 年代,英特尔、AT&T、强生等众多国际知名企业将 CVC 作为创新战略的重要组成部分。美国 CVC 资金主要投资于软件服务业、医疗保健业、电话与通讯业等新兴高技术行业,CVC 的进入促进了企业的技术创新,和这些行业的快速发展,最终促进了国家的经济繁荣。 随着国内互联网行业的繁荣发展,国外知名企业陆续进入我国开展 CVC 投资。1998 年,英特尔作为国外企业的领头羊,率先进入我国创业资本市场,对搜狐的投资,是其在我国开展的第一项 CVC 投资。之后,众多国际知名企业如 IBM、摩托罗拉等也陆续进入我国尝试 CVC。国外投资者在我国进行 CVC 投资的方式主要有3 种:直接设立创投机构或创投基金、参股或控股创投,主要投资对象是高科技创业企业。在我国开展 CVC 投资,给国外投资者带来了可观的财务回报和战略利益。 我国企业开展 CVC 投资的第一例发生在 1998 年 6 月,上市公司实达电脑(600734)向成立半年的铭泰科技投资 1200 万元。之后很多国内知名公司如联想、海尔、清华同方、张江高科等纷纷涉足 CVC 领域,并逐渐成为我国风险投资的主力军。2001 年我国风险投资的 37%来源于 CVC;2005 年,我国风险投资的 33%来源于 CVC(朱孝忠,2008)。截止 2001 第一季度我国沪深两地参与创业资本市场的上市公司,占上市公司总数的 10%(王晓波,2003)。截止 2002 年,沪深两地参与创业资本市场的上市公司达到 100 多家(张玉斌,2002);截止 2006 年,沪深两地开展 CVC 投资的上市公司达 192 家之多,占沪深两市上市公司总数的 13.4%(林子尧、李新春,2012)。我国创业投资研究所的调查结果显示,2010 年我国非金融类企业的创投资金为 859.2 亿元,占当年创投总额 2406.6 亿元的 35.7%;我国上市公司的 CVC 投资总额,较 2000-2001 增长了一倍多,达到 57.76 亿元(王元等,2011)。

.........

1.2 研究目的与意义

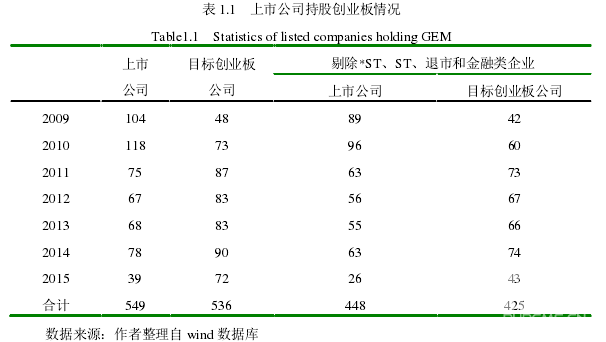

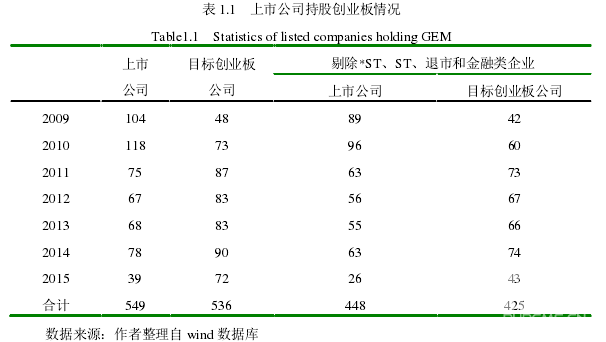

创业板市场作为我国创业资本市场的重要构成板块,自 2009 年在我国正式开板以来,上市公司通过直接持股、参股创投公司或控股创投公司投资创业板的现象较为普遍,剔除*ST、ST、已退市企业和金融类投资企业后:2009 年有 89 家上市公司持股 42 家创业板上市企业,2010 年有 96 家上市公司持股 60 家创业板上市企业,截止 2015 年 9 月 30 日有 26 家上市公司持股 43 家创业板上市企业。与国外的创业板不同,我国的创业板主要服务于有一定市场规模、存续满 3 年、已经开始盈利的创业企业,这些企业构成的创业板市场具有以下特征:①结构特色鲜明;②成长性高;③创新能力强;④技术含量高。这样的创业板一开板,便受到市场的追捧,首日 28 家股票平均涨跌幅达到 106.23%。一年后,创业板市场总市值增长超过 400%,造就了超过 500 个亿万富豪。 在弥漫着造富神话的创业板市场,吸引上市公司进入的是创业板的造富能力,还是创业企业的创新能力和高新技术,值得探讨。上市公司持股创业板,给市场带来的经济后果同样值得我们关注。 本文运用财务战略矩阵和 SWOT 分析方法,对选取的中国宝安参股鼎龙股份、德美化工参股奥克股份和深康佳参股瑞丰光电 3 个案例进行分析,发现上市公司持股创业板的动因有财务动因、战略动因。市场对上市公司持股创业板的支持与否会体现在上市公司的股价上,持股创业板对上市公司和目标创业板企业发展经营的影响最终会表现为经营效果。本文对上市公司持股创业板的动因和经济后果进行理论分析和案例研究,弥补了国内的研究空白,为上市公司参股创业板提供理论和案例参考,有助于上市公司更好的投资创业板,在促进创业板上市企业发展的同时,从中获得财务收益或战略收益。

........

2 文献综述

2.1 公司创业投资的涵义

公司创业投资(Corporate Venture Capital,CVC),又称公司风险投资,是风险投资的一种,目前学术界尚没有统一的定义。Maula(2001)把 CVC 定义为:非金融类金融中介机构,对私有制创业企业的权益或权益相关的投资。Kann(2000)认为:CVC 是成熟的现有公司,为了获取战略利益,对私有创业公司的股权投资。Chesbrough(2002)认为投资目的、投资方与被投资方运营上的联系程度是 CVC 的两个特征,在排除由第三方管理的专为投资特定目标企业开设的基金,和公司内部的创业投资这两种情况后,他给出的 CVC 定义是:公司基金(Corporate funds)对外部创业企业的直接投资。Chesbrough 和 Tucci(2004)对 CVC 的定义进行进一步明确:非金融类企业不以财务收益为唯一目的,而对创业企业进行的股权投资。美国风险投资协会(Knyphause,2005)对 CVC 的定义:非金融类企业,通过内部投资项目小组或者其附属投资部门对确定的投资组合中的企业进行的股权投资。Dushnitsky(2006)认为 CVC 是现有企业对私人创业企业直接的股权投资。Allen和 Hevert(2007)认为:CVC 是指非金融类企业对企业外部创业企业提供的,能够从中获得直接财务收益(损失)和战略利益的少数股权投资。 我国学者也对 CVC 进行了定义,刘建香(2008)认为:CVC 是为了战略目标的非金融类企业,对创业企业的权益资本投资。翟丽、鹿溪、宋学明(2008)把 CVC定义为:主营业务明确的非金融类企业,对外部创业企业进行的直接或间接的股权投资。 综合国内外学者对 CVC 的界说,本文认为 CVC 指的是:主营业务明确的非金融类企业,通过直接或者间接方式对外部创业企业进行的股权投资。

...........

2.2 公司创业投资的动因

风险投资诞生于 19 世纪 40 年代的美国,CVC 诞生于 19 世纪 60 年代的美国,CVC 比风险投资晚了将近 20 年,属于风险投资的一种。学术界普遍认为,传统风险投资主要关注财务收益,与独立机构的风险投资、金融机构的风险投资不同的是,公司创业投资除了关注财务收益,还会关注战略收益。创业企业的未来发展往往面临很多不确定性,投资创业企业属于高风险投资活动,高风险往往伴随着高收益,这正是传统风险投资机构介入风险投资活动最重要的动因。CVC 作为风险投资的一种,虽然与传统风险投资的参与主体不同,财务收益依然是 CVC 的投资动因之一。 国内外学者也进行了相关的研究,Bannoek Consulting(1999)通过调查 150 个欧洲企业发现,投资者进行 CVC 行为时常有多个目标,62%的公司为获得战略目标,27%为获得财务利益。涂自力(2002)认为,CVC 对我国上市公司而言,是改善与提高自身财务状况的重要投资行为。Chesbrough(2002)认为,一些投资者参与 CVC正是为了寻求高额财务回报。Sigel et al.(1998)和 Dushnitsky(2006)认为许多开展 CVC 的成熟企业是为了获得高额财务回报。王晓波(2003)分析认为:境内外风险投资机构从投资中获得的财务收益,是吸引我国上市公司参与 CVC 的主要动因。崔远淼和陈可庭(2004)认为,企业一开始涉足 CVC,是企业受到传统风险投资丰厚财务回报的吸引。Mac Millan et al.(2008)通过对 CVC 投资动因的分析发现,CVC 中 21%的投资者出于财务动因,37%兼顾财务动因和战略动因。 可见,财务动因是许多企业参与 CVC 的重要动因。

..........

3 创业板简介与案例选择...... 10

3.1 创业板 ............. 10

3.1.1 创业板简介 ........ 10

3.1.2 我国创业板的设立过程 ........ 10

3.1.3 我国创业板的特点 ...... 11

3.2 案例选择 .......... 16

3.2.1 研究内容的确定 .......... 16

3.2.2 案例选择方法 .... 17

4 动因分析 ....... 18

4.1 财务动因 ......... 18

4.1.1 中国宝安参股鼎龙股份案例介绍 ............ 18

4.1.2 案例分析 ........... 19

4.1.3 中国宝安参股鼎龙股份出于财务动因 ..... 25

4.2 战略动因 ......... 25

5 经济后果 ....... 38

5.1 中国宝安参股鼎龙股份 ...... 38

5.2 德美化工参股奥克股份经济后果分析 ............ 39

5.3 深康佳参股瑞丰光电经济后果分析 ...... 44

5.4 小结 ....... 46

5 经济后果

结构特色鲜明、成长性高、创新能力强和技术含量高是我国创业板上市公司的特点。创业企业的未来发展往往面临很多的不确定性,投资创业企业属于高风险投资活动,高风险往往伴随着高收益。我国创业板上市公司虽然属于创业企业,但是并不是处于创业期或“种子期”的创业企业,而是有一定规模,已经存活 3 周年,并开始盈利,有一定盈利能力和成长性的创业企业,在将来能够给投资企业带来可观的财务回报或战略收益。本部分主要对上市公司参股创业板的经济后果进行分析。

5.1 中国宝安参股鼎龙股份

2007 年 11 月 23 日中国宝安(000009)通过控股子公司中国宝安集团控股有限公司和联营企业中国风险投资有限公司受让湖北鼎龙化工有限责任公司(鼎龙股份改制前的名字)11.638%的股份,中国宝安集团控股有限公司出资 1,423.48 万持有的股权比例为 9.31%,中国风险投资有限公司出资 355.95 万持有的股权比例为2.328%。截止 2007 年 9 月 30 日,中国宝安的总资产达 62 亿之多,对鼎龙股份的投资不属于重大投资行为,中国宝安亦未对该投资行为发布公告,无法判断入股鼎龙股份对中国宝安股价的影响。 鼎龙股份于 2010 年 2 月 11 日上市,选取 2010 年 2 月 11-23 日 4 个交易日作为窗口期,观察中国宝安的股价变动,讨论鼎龙股份上市对中国宝安股价的影响,该阶段中国宝安的股价涨跌幅为 0.56%,沪深 300 的涨跌幅为-0.68%,中国宝安较沪深 300 的涨跌幅为 1.24%。鼎龙股份的成功上市,表明中国宝安达到预期投资目标,并体现在股价上。

...........

结 论

本文对创业板的特点、上市公司参股创业板的动因和经济后果进行理论分析和案例研究。 通过研究得出创业板具有以下 4 个特点:①结构特色鲜明,创业板上市企业主要分布在制造业与信息传输、软件和信息技术服务业这两个行业大类;②成长性高,创业板 2009 年至 2015 年的平均净利润增长率为 27.28%;③创新能力强,截止 2014年 2 月,平均每个创业板上市企业拥有 62.5 个专利;④技术含量高,截止 2015 年 9月 30 日,70%以上的创业板上市企业是国家认定的高新技术企业。 本文运用财务战略矩阵和 SWOT 分析方法,分别对案例中国宝安参股鼎龙股份、德美化工参股奥克股份和深康佳参股瑞丰光电进行动因分析,结果显示:中国宝安参股鼎龙股份是出于财务动因;德美化工参股奥克股份和深康佳参股瑞丰光电是出于战略动因,其中德美化工是为了获得供应关系,深康佳是为了获得新技术。中国宝安的入股优化了鼎龙股份的资本结构,推动了鼎龙股份的成功上市。鼎龙股份的成功上市,带动中国宝安的股价的上涨幅度超过沪深 300。解禁后中国宝安通过售出鼎龙股份股票,获得近 1 亿元的财务收益。德美化工入股上游企业奥克股份,明确了德美化工将奥克股份纳入供应商体系的意图。参股奥克股份后,德美化工不仅获得 3 千余万的分红,而且研发能力和盈利能力也有所改善。深康佳入股瑞丰光电,是为了获取 LED 封装等技术。通过减持瑞丰光电的股票,深康佳获得约 3.5 亿投资收益。 本文立足上市公司参股创业板这一现象,结合我国创业板的特点,对上市公司参股创业板的动因和经济后果进行理论分析和案例研究,不仅填补了该部分的理论空白,同时为上市公司参股创业板提供理论和案例参考。

.........

参考文献(略)

相关阅读

- 国际金融一体化与经济增长 ——来自东南亚国家的证据2015-01-22

- 日本家庭债务对宏观经济影响的实证研究2016-06-11

- 中间汇率制度对经济增长的影响研究2016-12-01

- 金融发展与区域经济增长2017-10-13

- 经济新常态下人民币国际金融化影响因素及测度研究2020-03-06

- 国际金融视角下全球经济治理的中国方案研究2020-04-21