引入纵向财务信息的财务危机预警研究

时间:2016-10-13 来源:www.51mbalunwen.com

第 1 章 绪论

1.1 选题背景及研究意义

伴随着信息技术的飞速发展,经济全球化已然成为一种大的发展趋势,这给我国企业带来了良好发展机遇的同时,也带来了趋于白热化的国内外竞争、行业竞争和企业竞争。我国企业若想在经济全球化浪潮中立于不败之地,必然要经受住全球化所带来的严峻挑战。 在国内外环境不断变化过程中,企业为实现自身价值最大化,一般会不断扩大经营规模,开辟新市场,争取更多市场份额。为此企业需要进行融资、投资、资本运营、成本控制及股利分配等财务管理活动。经营管理者若能协调好这些活动,通常会使企业稳步发展,否则企业有可能被活动本身所带来的各种风险所影响甚至陷入财务危机。 历史上因财务状况异常而导致的企业失败的例子不胜枚举。拥有 233 年历史、总投资59 亿英镑的老牌银行--巴林银行在 1994 年底税前利润仍为 1.5 亿美元,但在次年三月份,就因衍生工具投资 9.27 亿英镑的巨额亏损而破产。2004 年,中国航油公司(新加坡)的管理层在投融资管理方面不合理地进行了期权交易,致使企业不停地发生巨额亏损,最后不得不宣告破产。2007 年,成立于 1850 年的英国第五大抵押贷款机构--诺森罗克银行因融资贷款等策略失误发生储户挤兑事件,最后英国财政部、英格兰银行(英国央行)以及金融管理局等先后采取救助措施,才控制住恐慌局面。2008 年,拥有 158 年历史的华尔街第四大投资银行--雷曼兄弟公司宣布破产。2009 年,久具盛名的制造大亨--美国通用汽车公司迫于连续亏损、债务负担沉重等多方面压力,向法院提出破产申请。2014 年 7 月,葡萄牙最大的上市银行--圣灵银行,发生严重财务危机,股民纷纷抛售股票,并激起周边欧元国市场的巨大波动,堪称第二个“雷曼”。 虽然上述企业的失败有的属于受到次贷危机的影响,但可以说根本原因还是自身问题,比如资本结构不合理、杠杆率过高、肆意扩张、投资风险过高、内部监管机制不健全、治理结构不合理、融资管理不善等。一般企业在真正陷入财务危机之前已经开始暴露出各种问题,财务状况、内部控制、公司治理等方面逐步恶化,且这些潜在的危机问题并未引起管理层重视,量变不断累积为质变,即为财务危机。国内也有诸如巨人集团、雅戈尔、天威集团、厦华电子等相当多因财务风险造成企业失败的典型案例。

...........

1.2 研究方法

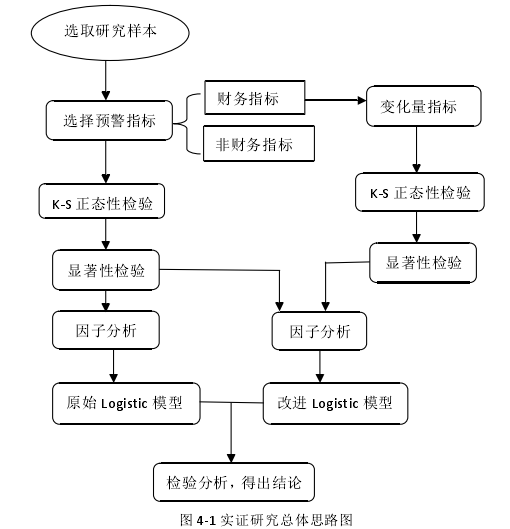

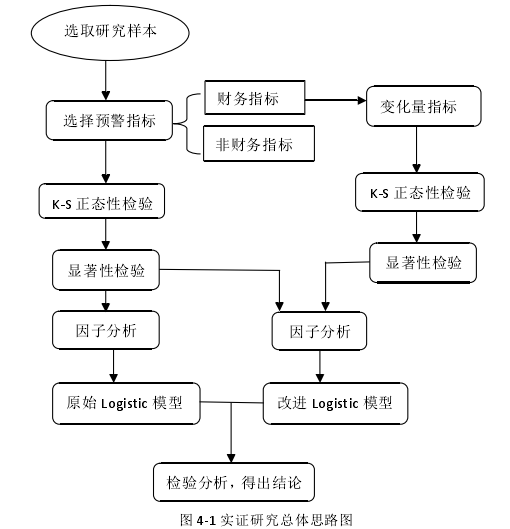

本文研究首先进行文献综述和基本理论分析,然后在此基础上进行实证分析。具体以实证分析为主,综合国内外对财务危机预警的研究与我国具体国情。财务预警研究主要是通过选取相关变量和数据构建出预警模型,以对企业未来是否发生财务危机进行预测。本文重点将放在实证研究部分,而在实证分析之前,会对预警系统研究的相关理论基础作详细介绍。在规范分析与实证分析中使用以下方法。 (1)规范分析中,吸收借鉴国内外的相关理论成果和实践经验。在搜集与研读相关著作、文献和案例的基础上,分析和总结各发展阶段的财务预警经典理论和基本方法。比如一元线性分析、多元线性分析、回归分析法、神经网络分析法等经典研究方法,为实证研究模型提供依据。此外,文章还从不同层面分析了制造业上市公司财务危机的成因,并结合具体案例对财务危机特点进行阐述,为实证研究中预警指标的选取提供理论基础。 (2)实证研究中,文章重点在于以对比分析法建立模型,即首先以传统的预测年份的财务指标原始值建立 logistic 回归模型,同时又突破性地引入同一预测年份的纵向财务信息指标,对原始 logistic 回归模型进行改进。通过对二者的有效性、拟合优度检验结果进行比较 ,最终得出最优预警模型。 而在具体研究设计时,本文以 1:3 的比例在制造业上市公司中选取危机样本及配对样本,以 T-2 年的数据建立预警模型;在变量指标选择上,本文以财务指标、非财务指标及代表纵向财务信息的变化量指标等多种指标相结合,以期使模型涵盖更全面的信息。 指标筛选中用到 Kolmogorov-Smirnov 检验、T 检验、Mann-Whitney U 检验等统计方法;处理多重共线性时用到 Pearson 相关性检验、因子分析法;在构建 Logistic 模型时以逐步回归的方式对变量因子及指标进行处理;在模型检验时,运用了-2 对数似然值检验、Hosmer 和 Lemeshow 检验等统计检验方法。总体上,这些层层相扣相互衔接的技术方法使得财务预警研究更为严谨科学,也使结果更有说服力。

...........

第 2 章 国内外相关文献综述

2.1 国外对财务预警的研究综述

从 20 世纪初期,国外学者已经开始对财务危机预警的研究,从最开始的简单定性分析,发展为定量技术分析,并随着科学理论的发展而不断完善。国外对财务危机预警的研究,可分为定性研究与定量分析两类,本文主要对定量分析所用的方法进行综述。 Fitz Patrick(1932)以单变量破产预测研究掀开了财务预警研究的帷幕。他依单个财务指标为判别标准把所选 19 家样本企业分为破产组和非破产组,判别结果显示“净利润/股东权益”、“股东权益/负债”这两个比率指标的准确率最高[1]。 美国学者 William Beaver(1966)率先以统计方法运用于财务危机预警研究,并建立了相对完善的单变量预警模型。他选取 79 家破产企业及作为配对样本的 79 家非破产企业,从财务报表项目中组合出所有可能的财务比率共 29 个,并分别检验其在公司破产前 1~5年的预测能力。研究发现现金流量/负债总额、净收益/总资产和负债总额/总资产预测准确度较高,而且越靠近破产日,误判率越低、预见性越强。比如,现金流量/负债总额比率在公司破产前 5 年和前 1 年的误判率分别为 22%和 13%[2]。(Multiple Linear Discriminant Analysis,简称 MLDA) 美国学者 Altman(1968)率先将多元线性判别方法引入财务预警领域,并建立 Z-Score模型。他开创了多变量预警的先河,冲破了单变量模型出现的针对同一公司用不同财务比率会有不同预测结果的局限性。他以 1946 年至 1965 年间 33 家破产公司和 33 家非破产公司为研究样本,从 22 个备选指标中选出 5 个作为变量指标,即销售收入/总资产、所有者权益市场价值/负债账面价值、息税前利润/总资产、营运资产/总资产和留存收益/总资产。Altman 发现用前三项指标构建的 Z-Score 模型的预测效果更好,误判率仅有 6%[3]。 Altman 还得出,Z 值越小,公司破产的概率越大。并给出了 Z 的临界值,即当 Z<1.81时,公司财务状况较差,破产风险较大;当 Z>2.675 时,公司不大可能破产;若 Z 值介于1.81 与 2.675 之间,公司财务状况不稳定,为灰色地带,无法判别出是否会破产。

.........

2.2 国内对财务预警的研究现状

我国资本市场与市场经济体制的起步较晚,证券市场机制尚未完善,致使我国对财务危机预警的研究远迟于西方发达国家,自上世纪 80 年代中期才开始预警研究。我国主要是从定量分析层面通过构建各种模型进行实证研究,也取得了一定的成果。周首华,杨济华,王平(1996)考虑到 Z 值模型的局限性,对其进行改进,加入现金流量比率这一重要的预测变量。他们根据当时企业财务状况以及相关标准的发展变化,对原有 Z-Score 模型中相应财务比率标准加以修正。构建出能评估我国企业财务风险的 F-Score模型,开创了我国运用多元统计法对财务危机进行预警研究的先河。他们以 0.0274 为 F 分界点检验了 Compustat PC Plus 会计资料中自 1990 年以来的 4160 家样本数据,预测结果有高达 70%的正确率。他们还开创性地对 Zimmer 公司破产前连续五年的数据进行 F 分数模型的趋势分析,较之单一时点的 F 分数分析更为重要[15]。 陈静(1999)以沪深两市截至 1998 年 7 月被 ST 的 27 家企业为样本,同行业同规模的 27 家非 ST 企业为控制样本。她依据 1995 年至 1997 年三年财务数据,对样本进行了单变量分析、多元线性判定分析。在单变量分析中,依成本效益原则,选取了主要反映企业的财务杠杆、流动性、盈利能力的四个指标:流动比率、负债比率、净资产收益率、总资产收益率。研究发现在 ST 前一年流动比率和负债率误判率接近为 0,在 ST 前三年流动比率与总资产收益率误判率较低。在多元线性分析时,遵循 Fisher 准则,以流动比率、负债比率、总资产净利率、净资产收益率、总资产周转率、营运资本比率六个指标建立模型。这些指标在企业被 ST 前三年均能较好预测财务危机,并且离 ST 日越近,误判率越低[16]。

..........

第 3 章 制造业上市公司财务危机的相关理论分析 ...... 13

3.1 财务危机的概念界定 ......... 13

3.1.1 学术界对财务危机的界定 ......... 13

3.1.2 本文对财务危机的界定 ...... 14

3.2 纵向财务信息....... 15

3.2.1 纵向财务信息的界定.......... 15

3.2.2 纵向财务信息对财务危机预警的意义 .... 16

3.3 制造业上市公司财务危机的成因分析 .......... 16

3.3.1 宏观环境因素分析 ...... 16

3.3.2 行业因素分析 ....... 18

3.3.3 企业自身因素分析 ...... 19

3.4 制造业上市公司财务危机的表现特征 .......... 21

第 4 章 研究设计 .... 25

4.1 总体研究思路....... 25

4.2 样本的选取 .......... 26

4.3 预警指标的选取 .......... 29

4.3.1 预警指标的选取原则.......... 29

4.3.2 预警指标的初选 .......... 30

4.4 二元 Logistic 回归模型的原理 ........ 33

第 4 章 研究设计

4.1 总体研究思路

从沪深 A 股市场 2014 年、2015 年这两个年份首次被 ST 的制造业上市公司中选取财务危机样本,同时以 1:3 的配对比例选取非财务危机样本。样本选取时注意剔除干扰样本,要保证所有样本后续数据资料的完整性和全面性。 从国泰安(CSMAR)中国上市公司财务指标分析数据库中大量上市公司财务指标进行初选,注意财务指标的全面性和系统性。并根据理论分析选取代表企业自身因素的非财务指标,注意与财务危机的相关性、数据的可获得性。运用 SPSS 20.0 软件对初选预警指标进行 Kolmogorov-Smirnov 检验(即正态性分布检验)。预警指标若符合正态分布进行 T 检验,否则进行 Mann-Whitney U 检验,筛选出对应样本总体均值差异较为显著的指标。将原始财务指标在预测年份 T-2 年的数据减去对应 T-3 年与 T-4 年数据的均值,所得差额作为变化量指标(即纵向财务信息指标),对其依次进行正态性检验、显著性检验。将筛选出的纵向财务信息指标与较为显著的原始指标一起进行多重共线性检验和因子分析,得出主因子F。

............

结论

本文以 1:3 的比例在我国 A 股制造业上市公司中选出 39 家 ST 公司、117 家 ST 公司作为样本,以公司发生财务危机前四年的数据为基础,分别以两种指标体系建立模型。模型在 T-2 年对企业是否发生财务危机进行预测。研究表明:在 T-2 年原始截面数据的基础上,引入由 T-4、T-3、T-2 的财务指标数据计算出的 T-2 年增量即纵向财务信息指标,由该综合指标体系所构建的预警模型在预测效果和拟合优度方面都比未引入时的模型更好。由此可见,纵向财务信息对于企业财务危机有较好的预见性,更能体现出企业的发展变化趋势。企业从正常公司走向财务危机不是突发和毫无征兆的,而是多方面综合逐渐恶化的结果,有一定的先兆性。研究结果印证了纵向财务信息对预测财务危机的重要意义。 从进入预警模型的变量看,盈利与发展因子 F12、现金流因子 F32、偿债因子 F22、股权结构因子 F72、风险因子 F42、发展因子 F62共六个因子以权重递减趋势进入预警模型,并且除 F12的权重明显高于其他因子外,其余因子相差不大(见表 5-20)。这表明企业财务危机主要是由盈利能力、偿债能力、现金流、发展能力、股权结构、风险水平等因素共同决定的,并且盈利能力对预测财务危机的贡献量最大。 另外,在剔除之前非财务指标中有股权集中度指标,审计意见、是否存在重大违规三个进入了初选预警指标体系中,表明诸如企业的股权结构、内部控制、监事会要求披露的重大事项等方面,在较大程度上影响着公司发生财务危机的可能性。但是不能说未进入指标体系的因素对企业财务危机不构成影响,只是模型需要显著性更强、预见性更好的指标。对模型调整时,审计意见、是否发生重大违规的剔除表明这两者在 Logistic 模型中的显著性不够强,影响模型的拟合优度。事实上这二者对于企业财务危机的影响从某种程度上已经由财务信息反映出来,因为非财务信息与财务信息并非完全独立存在。 本文在进行因子分析之前,对筛选出的指标先进行 Pearson 相关性检验,精简了高度相关(接近于直线相关)的指标。不仅保证了因子分析的正常运用,还大大降低了建立模型的繁琐度。另外,研究发现在 Logistic 回归时,改进模型在剔除不显著变量之后保持较好的拟合优度并提高了预测效果,而原始模型在剔除不显著变量之后预测效果、拟合优度均有所提升。总体而言,改进模型在数据拟合度和实际预测效果方面都比原始模型 有明显优势。所以,在研究时可以综合各种检验、分析方法,结合其各自优势,构建出相对具有优势的财务危机预警模型。

.........

参考文献(略)

相关阅读

- 基于纵向一体化战略的ST神火财务战略优化2017-08-18

- 信任与公司财务行为的理论分析2015-01-24

- 债券融、财务风险与信用评级2015-01-24

- 农业上市公司财务可持续增长问题研究2015-01-24

- IRM 财务影响的概况分析2015-01-24

- 精细化管理的主要方法及在新疆高校财务管理中的应用2015-01-24

- 中小企业上市前财务管理不规范问题案例分析2015-01-24

- 财务管理不规范问题的原因探析2015-01-24

- A自来水公司财务管理现状2015-01-24

- 省属农业高校财务管理绩效评价模型的构建2015-01-26