家族上市公司终极股东掏空与支持行为转换区间测度

时间:2016-09-26 来源:www.51mbalunwen.com

1 引言

1.1 研究背景

1997 年 7 月,金融风暴席卷亚洲,打破了亚洲经济迅速发展的景象,亚洲一些国家的发展受到了严重的打击。这场严重的金融危机在给人民生活带来改变的同时,也引起了学术界的广泛关注,并由此开始了第三次公司治理讨论的高潮。 在 Berle 和 Means(1932)认为,公司大股东的所有权和控制权是相互分离的,以往的研究大多围绕两权分离的角度对管理层实施的侵害公司股东利益以达到自身利益最大化的代理问题进行。然而,近些年的一些研究表明,在大多数国家及地区,公司的所有权是集中的,而不是相对分散的。Johnson 等(2000)通过研究发现,相对集中的股权结构也具有它的两面性,在强化了对管理层的监督同时,也会衍生出另一种问题,即公司的终极股东对中小股东利益的剥夺行为,也称作“掏空”行为。 由于在亚洲国家的公司中,大多存在着以主银行、家族、企业族系等独特的终极股东的控制问题,终极股东通过金字塔股权结构、交叉持股、优先表决权等股权结构对上市公司进行掏空,导致许多公司的实际价值远远低于市值,形成了大量的经济泡沫,进而造成了亚洲金融危机的爆发。 终极股东控制问题由 La Porta et al.等(1999)首先提出,研究发现了终极股东通过金字塔股权结构、交叉持股、优先表决权或二元股份等控股结构等方式维持并扩大对公司的实际控制权,进而借此谋取私利。Claessens et al.等(2000)在此基础上,建立了一种较为严谨的理论架构——股权控制链(Equity Control Chain)分析范式。张学洪(2010)在研究我国上市公司的终极股东控制问题时发现,以股权控制链为分析视角就成为一种主流研究范式。终极股东通过采用金字塔股权结构等方法,最终掌握了上市公司的控制权,并且终极股东的控制权要远远大于其拥有的现金流权。此时,终极股东就会为了获取更多的私利而与中小股东和外部投资者之间产生激烈的利益冲突。 近年来,随着媒体业的不断壮大和发展,终极股东对上市公司进行掏空的案例也得到了越来越多人的关注。从前些年“济南轻骑”、“猴王集团”、“中捷股份”、“九发股份”,再到 2010 年 l 月的“ST 锦化”,终极股东通过资金占用、关联交易、过度投资、股利政策等方式对上市公司的资产进行掏空的恶性事件层出不穷,严重损害了中小股东的权益,也沉重地打击了投资者的信心。

.........

1.2 研究意义

我国的家族上市企业在我国的经济发展中发挥着重要的作用,但目前学术界有关家族上市公司的研究仍处在起步阶段(王明琳,2008),因此,本文的研究就显得非常必要。在我国的家族上市企业中,终极控股家族与中小股东、外部投资者之间的利益争夺问题较其他类型的公司更为严重,也更亟待解决。本文期望通过对家族上市公司终极股东掏空与支持行为的转换区间进行测度,为家族股东对企业进行掏空行为的研究提供新的经验证据,并在加入内部及外部影响因素分析的前提下,提出完善家族上市公司治理结构的政策建议,希望终极控股家族与中小股东之间的利益冲突在一定程度上得到缓解。其次,具体来说,本文选题的理论意义和现实意义在于:通过对现有相关文献的归纳,我们发现,终极股东控制权与其掏空行为之间关系的实证研究多数集中在对两者之间平滑的线性关系研究上,终极股东控制权所带来的另一个角度的行为——支持行为,未能得到足够的重视。特别是目前研究针对终极股东控制权的区间效应方面较少,对区间效应的解释大多集中在理论层面,针对家族上市公司的终极股东的掏空行为的区间效应的研究更是几乎没有,并且现有相关文献研究缺乏大样本的数据的支持。本文拟从家族上市公司终极股东掏空与支持行为转换区间测度这一新的视角出发进行研究,丰富已有的相关研究。 已有的对于控制权与终极股东掏空行为研究的文献,基本以实际控制权分为两类进行研究,即国家终极控制和私人终极控制两类。本文则在已有研究的基础上,特别选取了在私人控制类公司中处于重要地位的家族上市公司为新的角度,探讨家族上市公司的控制权与终极股东掏空行为区间测度的问题,以此来填补在家族企业领域研究的空白。

...........

2 概念界定、文献综述及理论分析

本章首先对研究中所涉及的家族上市公司、终极股东、终极控制权、掏空与支持行为等重要概念进行梳理,然后从家族上市公司股东的掏空行为、股权结构与掏空行为的相关关系、股权结构与掏空行为的区间效应、掏空行为的替代变量四个方面对等国内外相关文献进行阐述,并对本文研究所涉及的相关理论进行回顾和评述。

2.1 相关概念的界定

理想的状况是,学术界在学术研究的过程中,对所要研究的目前形成一个的定义(Chrisman et al,2005)。然而,在有关家族企业的相关研究中,学者们并没有统一这种认识,很多研究对家族企业的定义充满着分歧,迄今仍没有达成家族企业定义的共识。 在本文中,由于笔者的知识和学术水平的局限性,也未敢就家族企业的定义问题上提出自己的新的见解,而且这项问题也不是文本所涉及的重点问题。因此,拟在前人研究的基础上,界定了本文所采用的家族上市公司的定义。 本文从众多有关家族上市公司定义的研究中,选择了一种较为广义的定义模式,即家族上市公司的终极控制权掌握在家族或个人手中的上市公司。在终极控制权的份额研究方面也一直没有一个明确的衡量标准,目前学术界广泛认可的衡量标准是家族或个人持有 20%(或 10%)以上的股权份额。 根据上述对家族上市公司的界定,并参考了苏启林、朱文(2003)和冯旭南、李心愉、陈工孟(2011)的判定标准,我们提出了家族上市公司样本选择标准: (1)终极股东可以追溯到自然人或其家族; (2)终极股东占有 10%以上的上市公司控制权。 另外,文中所出现的家族企业、家族公司等概念均是指家族上市公司,不再另行说明。

..........

2.2 文献综述

本文拟从家族上市公司股东掏空行为的相关研究、股权结构与掏空行为的相关关系、股权结构与掏空行为的区间效应以及掏空行为的替代变量四个角度来对现有的研究现状进行归纳和总结,并试图在前人研究的基础上,深化了本论文的研究思路。La Porta et al.(1999)在研究了世界上 27 个发达地区的公司后发现,世界上广泛存在着家族企业,且其相对于其他组织结构的公司有着更为复杂的公司治理特征。从目前的研究结果中我们发现,家族的在企业中的存在会降低企业的财务绩效并侵害企业的价值(Maury,2006;Bennedsen et al.,2007; Bloom and Van Reenen,2007)。随着家族成员在企业管理层中人数的增加,这些家族成员将会逐渐掌握企业的所有权和控制权,并通过各种隐秘的手段侵占企业的资产(Le Breton-Miller et al.,2011)。 Villalonga and Amit(2006)通过研究发现,如果家族或个人是一个公司的大股东时,这些股东控制和掏空企业的动机会凸显的十分明显。石水平、石本仁(2009)通过研究发现,家族上市公司的控股股东的控制权与家族企业的绩效呈现明显的负相关关系。在我国,家族上市公司在存在着侵占其他中小股东利益的动机以及侵占公司资产的行为(陈晓红,2007)。 谷祺、邓德强(2006)以 121 家家族上市公司为基础,以公司价值作为标准衡量掏空行为,对控制权、现金流权、控制权与现金流权的分离程度以及公司价值等诸多影响因素进行了详细分析。研究发现,我国家族上市公司的控制权与现金流权的分离程度较高,均值达到了 62%。研究同时发现:我国家族上市公司的现金流权比例与公司的价值呈现出显著负相关关系,说明了我国家族上市公司的终极控股股东存在一定的掏空行为。

...........

3 家族上市公司终极股东掏空与支持行为的影响因素 ......... 21

3.1 内部治理因素 ........ 21

3.1.1 控制权水平 .... 21

3.1.2 股东制衡能力 ......... 22

3.1.3 两权分离度 .... 23

3.2 外部治理因素 ........ 24

3.2.1 法律化水平 .... 24

3.2.2 市场化进程 .... 24

3.3 本章小结 ..... 25

4 研究设计 .......... 26

4.1 研究构想与说明 ...... 26

4.2 样本的选取与数据来源 ....... 26

4.2.1 数据来源 ...... 26

4.2.2 样本选取标准 ......... 26

4.3 指标的选取 .......... 27

4.4 本章小结 ..... 29

5 实证分析 .......... 31

5.1 描述性统计 .......... 31

5.2 单因素方差分析 ...... 32

5.3 门限面板分析 ........ 34

5.4 本章小结 ..... 37

5 实证分析

5.1 描述性统计

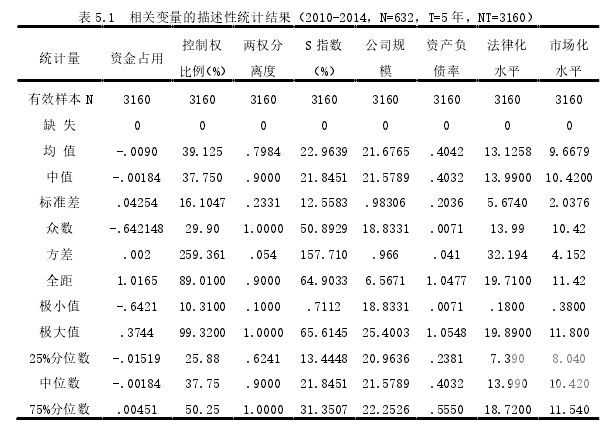

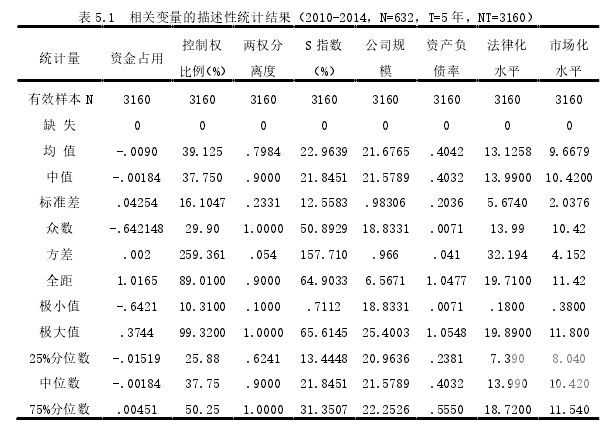

本文主要变量的描述性统计结果如表 5.1 所示,我国家族上市公司终极股东的掏空行为存在很大的差异,说明终极股东可能会在受到各类因素的影响下对公司做出不同程度的掏空行为。 通过表 5.1 可以发现,我国家族上市公司终极股东的控制权比例的区间跨度非常大,从 10.31%到 99.32%,均值为 39.13%,中位数为 37.75%,说明全部样本中有 50%以上的终极股东的控制权在 37.75%以上,说明我国家族上市公司的股权比较集中,家族上市公司的终极股东有对上市公司的资产掏空和侵占中小股东及外部投资者的动机和能力。而第二至第十大股东的持股比例之和的均值仅为 22.96%,说明我国家族上市公司的第二至第十大股东的持股比例较小,对终极股东的制衡作用也较为薄弱。家族上市公司的两权分离度的均值为 0.7984,表明在我国家族上市公司中,终极股东的控制权与现金流权分离现象严重,终极股东有对上市公司的资产掏空和侵占中小股东及外部投资者的动机和能力。 在利益掏空方面,资金占用水平的最小值为-0.6421,最大值为 0.3744,均值为-0.0090,中位数为-0.00184,说明全部样本中有 50%以上的终极股东对家族上市公司实施了掏空行为。我国家族上市公司中,终极股东对上市公司的资金占用现象较为严重。 在资产负债率方面,虽然均值 40.42%较为正常,但是可以看出我国家族上市公司的资产负债率差异很大,有些公司甚至超过了 100%,可能会存在严重的掏空行为。 公司规模的标准差为 0.98,说明我国家族上市公司的公司规模的差距较小。 我国的省市自治区非常多,在市场化水平和法律化水平方面差距也非常大,法律化水平均值为 13.13,市场化水平均值为 9.67,整体来说我国在市场化和法律化的建设方面还需要加强和完善。

...........

结论

本文选取 2010-2014 年沪深 A 股家族上市公司的数据,以家族上市公司的资金占用程度作为衡量终极股东掏空行为的指标,对终极控制权水平与资金占用之间的相关关系进行了研究。在对家族上市公司终极控制权水平进行单因素方差分析后,笔者发现终极股东的控制权水平与其对公司实施掏空行为之间存在着显著的区间效应。 为了更进一步的了解这种区间效应,我们对终极控制权水平与资金占用之间的区间效应进行了门限面板分析。通过分析我们发现,终极控制权水平与资金占用之间在单一门限模型上显著存在。在单一门限模型的基础上,我们得到了估计值 21.0682,并以此对终极控制权水平进行分段回归。家族上市公司终极控制权性质与资金占用之间存在显著的差异影响,即当终极控制权水平处于 21.0682%以下时,终极控制权水平与资金占用呈显著的正相关关系,家族上市公司终极股东较为倾向实施掏空行为;而当终极控制权水平处于 21.0682%以上时,终极控制权水平与资金占用呈显著的负相关关系,家族上市公司终极股东较为倾向实施支持行为。 在影响因素方面,两权分离度、法律化水平均与所提假设相符,两权分离度与资金占用呈显著的正相关关系,法律化水平与资金占用呈显著的负相关关系。 而股权制衡能力则与笔者所设想的不同,对资金占用没有显著的影响;市场化程度与资金占用呈显著的正相关关系。这些情况可能与本文所选用的样本有关,家族上市公司受到这些因素的影响较其他类型的公司少,且终极股东的股权更为集中,股东制衡能力不能很好的发挥出来。

.........

参考文献(略)

相关阅读

- 上市公司并购重组与大股东掏空——以“振兴生化”为例2020-06-09

- 女性参与高管团队对上市公司创新绩效的影响企业管...2020-07-16