企业风险与银行风险的交互影响思考

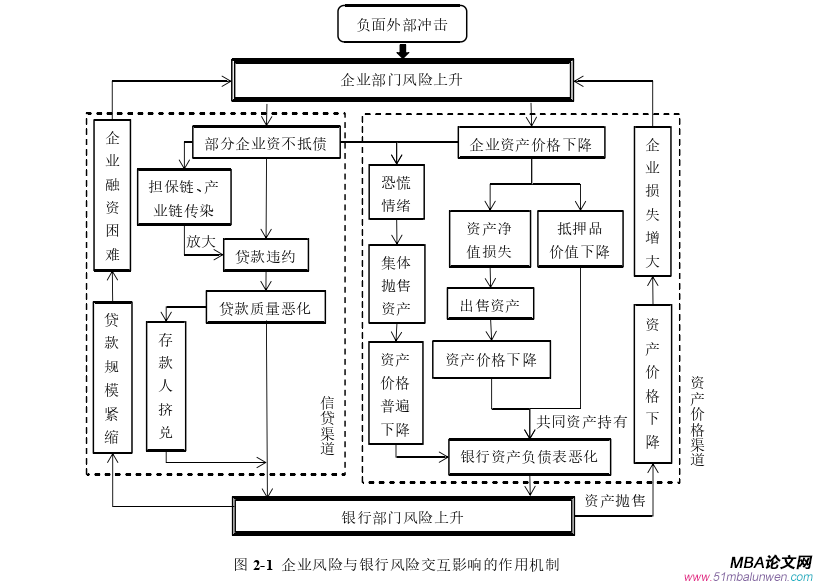

本文是一篇国际金融论文,本文通过对企业风险与银行风险交互影响的理论机制进行分析得出,企业与银行之间会发生风险的传染与反馈,最终形成风险传染闭环,即风险的交互影响。企业风险与银行风险的交互影响主要通过信贷渠道和资产价格渠道发生。

第1章绪论

1.1研究背景和研究意义

1.1.1研究背景

系统性金融风险的防范与化解是当前我国经济工作的重点之一。作为引发系统性金融风险的重要因素,风险传染在近年来备受世界各国政府的关注与重视,同时也始终是学术界关注的热点问题。由于企业与银行间存在密切的利益共同体关系①,风险状况紧密相依[1],企业产生的风险将沿二者间关联渠道进行传染,造成银行部门整体风险增大;而银行在面对风险上升时所采取的应对举措可能会将风险再次传染至企业部门,形成风险的反馈效应,最终导致银企双方风险进一步增大。企业风险与银行风险的这种双向作用即为风险的交互影响。值得注意的是,当前国内经济增速换挡、结构调整和前期政策刺激消化等问题相互交织,国际环境复杂多变,加上新冠肺炎疫情的冲击,企业风险与银行风险形成交互影响的可能性明显增大,这将严重威胁我国金融稳定和安全。在这种复杂的经济环境下,如何维护我国金融安全、保持经济高质量发展成为当前极其重要的研究课题。

近年来,我国在防范化解重大金融风险方面的工作已经取得重要阶段性成果,金融风险总体可控。但也应该看到,当前国内外经济发展面临着较大的不稳定性和不确定性,在此背景下,企业风险与银行风险的交互影响将极大地增加系统性金融风险产生的可能性,对维护我国金融安全和推动经济高质量发展产生强大阻力。因此,防控银企风险交互影响是我国防范化解重大风险工作中极为关键的一环。这就使得全面厘清企业风险和银行风险的交互影响机制,准确把握交互影响的发生过程,并对不同渠道的作用进行深入探究显得尤为重要。这不仅有助于实体企业和银行体系的稳定健康发展,而且能够为完善风险防控体系、制定更具有针对性的风险防控策略提供参考,从而在根本上阻断系统性金融风险的形成,牢牢守住不发生系统性金融风险的底线。

国际金融论文怎么写

..........................

1.2文献综述

1.2.1企业风险和银行风险的度量

就银行风险而言,纵观国内外研究,可大致将其度量方法分为三类。一是经验法,这是最早对金融风险量化分析的方法,主要通过研究发生金融危机国家的数据并构建预警危机的信号指标,估计该国发生危机的可能性[2][3]。二是指标法,该方法主要有单一指标法和综合指数法。其中,就单一指标而言,学者往往选取Z值、不良贷款率、贷款拨备率等,用以直接衡量银行风险状况[4][5];综合指数法是通过构建指标体系,采用主观或客观赋权的方法法对各指标赋权,最终合成能够衡量风险相对大小的综合指数[6][7]。三是模型法,通过构建某类模型对金融风险进行衡量。在这几类方法中,经验法需要利用足够的金融危机历史数据识别风险,对我国的适用性较弱;在综合指数法的运用过程中,选择何种指标和如何赋予权重是两个极为关键的问题,而由于指标体系的选择难以完全避免主观性,赋权方法不同也可能会对结果产生影响,基于此,用于研究金融风险的模型方法被不断发展和完善,并取得丰硕成果。

进一步就模型法而言,学者采用的模型主要有CCA模型[8][9]、VaR 模型[10][11][12]、网络模型[13][14]以及CoVaR等“自下而上”的方法[15][16]和MES等“自上而下”的方法[17][18]。其中,网络模型采用的资产负债敞口数据具有一定的滞后性,且该模型主要通过模拟风险传染情况进而研究单个机构累积的金融风险,不适用于整体风险的度量;CoVaR和MES等方法均通过评估单个机构对整体风险的贡献程度来衡量风险水平,同样无法满足本文对整体风险度量的需求。CCA模型虽然可以较好地测度部门整体风险,但主要侧重于研究信用风险这一具体类型,难以满足整体风险研究的需要。相比较之下,VaR 模型采用收益率数据进行计算,更多反映的是整体市场风险,并且由于收益率数据具有频率高、变化灵敏迅速的特点,可以及时反映研究主体的风险状况以及外部环境对其风险的判断,因而可以作为衡量银行整体风险状况较为适合的方法。

.............................

第2章企业风险与银行风险交互影响的理论分析

2.1相关概念界定

第一,企业风险和银行风险作为本文研究的核心内容,对其进行清晰界定至关重要。其中,本文所要研究的企业风险衡量的是非金融企业之外其他企业的整体性部门风险,银行风险是指银行体系的整体风险。

第二,风险传染。目前,学界对于风险传染这一概念尚未形成严格一致的界定。世界银行从三种不同的严格程度出发,对风险传染进行了较为全面的界定:就其广泛定义而言,传染是指冲击在整个国家的传导或一般性、全国范围的扩散效应;就限制性定义而言,传染指国际经济基本面关联和共同冲击外的,冲击的跨国传导或全国范围内的联动;从更严格的角度,传染则指与经济稳定期相比,一国经济整体联动性在危机时期增加的情形。在早期研究中,部分学者将风险传染界定为负面冲击在经济主体间蔓延的过程;也有学者认为,风险传染的范畴并不包含所有冲击传导过程,只有将共同性冲击和经济基本面关联的影响剔除后,主体间存在的的过度关联,才是真正的传染,也即“净传染”或“纯粹性传染”。此类风险传染与投资者行为密切相关,不受传染主体间直接联系存在与否的影响,与世界银行对风险传染的后两类定义较为一致。但问题在于,由经济基本面等直接关联引起的风险传染和由投资者行为引起的传染,在实际研究中并不能清晰地加以区分。因此,现有研究大都仍将风险传染视为不利冲击由某一经济主体蔓延至其他主体的过程。此种界定方式不对由业务往来和投资者行为引起的风险传染加以辨别,而是将其全部涵盖在内,是从更广义的角度界定风险传染的内涵。结合现有研究基础和实际需要,本文将企业风险与银行风险之间的传染界定为不利冲击引起的风险在银企两部门间通过直接或间接关联渠道进行传导的现象。

...............................

2.2主要理论依据

本文主要借鉴风险传染理论、金融加速器理论以及资产价格波动传导理论,进行企业风险和银行风险交互影响的理论分析。

第一,风险传染理论。该理论可以解释风险传染的原因及其路径,风险传染一般由两种机制引致:一是经济基本面,即由于经济主体间的业务和资产关联引发共同冲击;二是投资者行为,即某一外部冲击的发生会引起投资者警觉,引发“唤醒效应”,这不仅会使投资者重新评估经济基本面,还会诱发其对未来市场不确定性的担忧,从而导致市场信心整体受挫。伴随着投资者的非理性行为,小风险事件会被放大为大规模金融恐慌,从而出现风险传染。根据风险传染理论,最初的风险点在微观经济主体内产生后,会形成风险源,风险经由关联渠道在不同经济主体间传染和扩散,而经济主体关联性的增强进一步推动了风险联动水平,最终引发多个经济主体风险水平的共同提高。风险传染现象不仅存在于金融体系中,还会出现在不同的宏观经济部门之间。当某一宏观经济部门产生新的风险点时,与其存在直接或间接经济关联的其他经济部门也会受到影响,致使风险水平在整体上发生波动。风险会在各部门中逐渐累积、传染和扩散,一旦这种风险扩散现象超越可控范围,便会造成更大范围的传染,最终产生系统性金融风险,造成经济体系的动荡,严重时甚至会诱发金融危机。

第二,金融加速器理论。该理论由Bernanke[51]于20世纪90年代提出,Bernanke认为,金融加速器是金融市场将经济微小变化的影响不断进行放大的手段,会引发并放大宏观经济冲击。该理论以不完全信息理论为基础,着眼于宏观经济波动的传导机制,强调信贷机制在经济波动中的重要作用以及面对负面外部冲击时,金融体系与实体经济间风险的放大机制。Bernanke将信贷市场存在的摩擦考虑在内,阐述了当信贷市场的状态发生变化时,其不完美的特点导致初始冲击被加剧放大的传导机理,揭示了信贷市场在“小冲击,大波动”中的重要作用。由于信息不对称的存在,银行向企业发放贷款时会基于企业所持房地产、可抵押物等资产的价值进行决策,因此企业资产负债表的状况将直接影响其外部融资成本。

..............................

第3章 企业风险与银行风险交互影响存在性的检验 ........................ 17

3.1 变量选取与模型构建 ................................ 17

3.1.1 模型变量选取 ................................. 17

3.1.2 TVP-VAR 模型构建 ........................... 17

第4章 企业风险与银行风险交互影响机制的实证检验 .................... 27

4.1 渠道变量选取与模型构建 .................................... 27

4.2 模型检验与估计 ............................. 28

4.3 TVP-VAR 模型的脉冲响应分析 ..................... 30

第5章 结论与对策建议 ............................. 41

5.1 主要研究结论 ........................................ 41

5.2 对策建议 .................................... 41

第4章企业风险与银行风险交互影响机制的实证检验

4.1渠道变量选取与模型构建

对于模型主要变量、渠道代理变量的选择及介绍如下:

1.企业部门风险和银行部门风险变量。企业部门风险(CR)和银行部门风险(BR)变量是本研究的核心变量,由第三章采用基于GARCH模型的VaR 方法计算得到。

2.信贷渠道代理变量。由第二章对银企风险交互影响路径的分析可知,企业风险向银行部门传导的重要路径之一便是通过贷款违约行为降低银行贷款质量;银行风险增大后则通过降低对企贷款规模减少企业流动性,将风险再次传染至企业部门。因此,本文分别选取贷款质量①和贷款规模作为信贷渠道的代理变量,并将其分别记为NPL和LOAN。就企业获得的银行贷款规模而言,参考祝继高等[61]和武龙[62]等学者的研究,用企业长短期借款之和与期初总资产的比值进行衡量,并从银行角度选用相应贷款规模数据进行稳健性检验。

3.资产价格渠道代理变量。在企业风险和银行风险交互影响的过程中,资产价格渠道主要通过资产价格的不利波动产生影响。因此,本文将资产价格波动作为资产价格渠道的代理变量,并记为PR。考虑到房地产是企业向银行借款的主要抵押物,房价变动对银行和企业风险具有较大影响,同时由于股票市场具有波动性强、风险性高的特点,并且能够有效反映国民经济的发展运行状况,因此本文参考多数学者的做法[63][64],选取股价和房价作为资产价格变量,以资产价格同比增长率衡量资产价格波动。其中,股价采用上证综合指数收盘价②衡量,房价以我国商品房平均销售价格(销售额与销售面积的比值)衡量。

国际金融论文参考

...........................

第5章结论与对策建议

5.1主要研究结论

本文围绕企业风险与银行风险的交互影响,分别从理论层面和实证方面进行了较为深入的研究,主要得出以下结论:

第一,本文通过对企业风险与银行风险交互影响的理论机制进行分析得出,企业与银行之间会发生风险的传染与反馈,最终形成风险传染闭环,即风险的交互影响。企业风险与银行风险的交互影响主要通过信贷渠道和资产价格渠道发生。

第二,本文采用GARCH-VaR方法分别对企业部门和银行部门的风险水平进行度量。从结果来看,企业部门和银行部门的风险水平具有相似的变动特点,二者均与宏观经济及政策环境密切相关,在经济不确定性较大的时期伴随较高的风险,而在经济稳定时期伴随相对较低的风险。

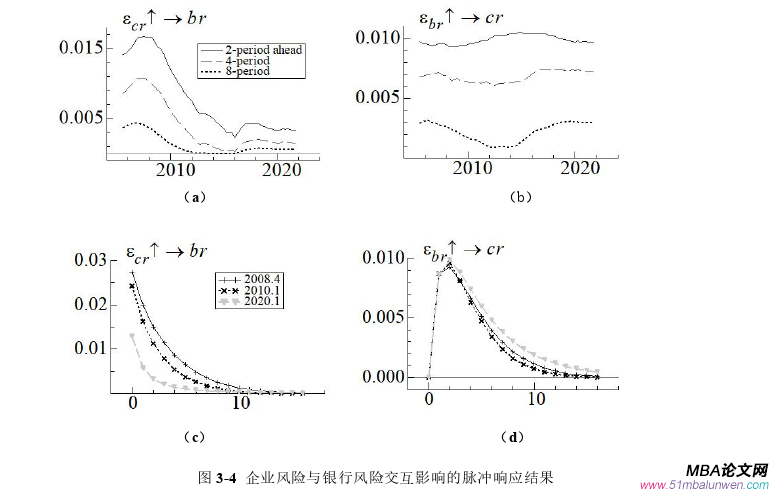

第三,本文通过构建TVP-VAR模型,从实证角度对前文理论分析得出的主要传导渠道作用进行了检验与探究。根据模型整体的脉冲响应结果可以发现,企业风险与银行风险存在交互影响,并且信贷渠道和资产价格渠道在其中发挥着重要作用。二者均具有一定的滞后性和时变性,其作用不会在冲击发生当期立即显现,且会受到银企自身风险状况及外部市场环境的影响,在风险高涨阶段两渠道的影响程度增大。

第四,根据等时间间隔脉冲响应结果发现,信贷渠道的作用在样本期内整体呈增大趋势,且期限效应不明显;资产价格波动对银企风险的影响明显增大,资产价格渠道的作用有所加强,且存在短期明显、中长期减弱的期限效应。根据时点脉冲响应结果可知,相比于国际金融危机和经济平稳运行时期,疫情时期信贷渠道和资产价格渠道的作用整体更大且持续性更强。

参考文献(略)

- 我国离岸金融市场发展探讨——以海南自由贸易港为例2024-01-09