公司创业投资对被投资企业技术创新绩效的作用机制思考—

时间:2024-02-08 来源:www.51mbalunwen.com

本文是 一篇投资分析论文,本文以2009-2017年间在中小板和创业板上市并连续3年获得CVC投资的174家企业作为研究样本,选择其IPO当年及之后连续两年,合计522个数据进行实证研究。分析CVC母公司持股比例对被投资企业技术创新绩效的影响,探究管理参与度是否在其中作为中介变量存在,同时引入地域接近性和行业相关性两个调节变量,进一步分析持股比例与技术创新绩效之间的作用机制,并进行稳健性检验。

第一章绪论

第一节研究背景与意义

一、研究背景

近年来,全球化程度不断深化,国内外经济形势趋向复杂。我国经济发展面临持续转型。在市场竞争加剧,新兴技术快速更迭的背景下,创新已成为企业在激烈行业竞争中突出重围的制胜法宝。为了实现可持续发展,企业仅仅依靠内部研发是不足以保持竞争优势的,向外部寻求技术创新已成为越来越多企业的首要选择。公司创业投资(Corporate Venture Capital,CVC)是指有明确主营业务的非金融企业向高新科技行业的初创公司进行的直接或间接的股权投资,属于创业投资的一种形式。CVC活动能够跨越组织边界进行开放式创新,是企业降低内部研发风险,打开外部新技术窗口的重要战略。2015年以来,国内创业热情高涨,创业实践空前活跃,作为创业投资活动重要形式之一的CVC投资也在实业界蓬勃发展。

从宏观层面来看,CVC投资活动有利于优化产业和资本的合理配置,使资金流向更需要的一方,既有助于帮助中小企业解决融资约束的问题,又可帮助成熟企业降低内部研发风险,实现技术创新迭代和企业转型升级。在微观层面,CVC是扩张企业组织边界并寻求创新技术变革的有效范式。通过CVC投资活动,母公司能接触前沿技术,获取新兴知识和信息并为企业持续创造价值。对于初创企业而言,CVC投资者对风险包容度更高,资金投资期限也更长,能为那些更年轻、具有更高风险和涉及前沿科技的中小型企业提供融资,同时提供管理经营、生产技术和资源整合等方面的丰富经验,助力初创企业优质发展。

投资分析论文怎么写

...........................

第二节研究内容与方法

一、研究内容

本文从被投资企业的视角出发,以2009-2017年间在中小板和创业板上市的174家企业作为研究样本,深入分析了公司创业投资活动对被投资企业技术创新绩效的影响,探究管理参与度是否在其中作为中介变量存在,同时引入地域接近性和行业相关性两个调节变量,进一步分析持股比例与技术创新绩效之间的作用机制。为了增强实证结果的可信度,对样本数据进行稳健性检验,以下是本文具体的章节安排:

第一章:绪论。本章对本文的研究背景以及理论与实践意义进行介绍,引出本文的研究问题,阐述主要的研究内容和研究方法,最后与现有相关研究进行对比,提出本文可能的创新之处。

第二章:文献综述。本章首先界定公司创业投资和技术创新两个重要概念的含义。然后通过数据库查阅大量国内外文献并撰写文献综述,基于CVC母公司和被投资企业两方视角,主要从投资动因、参与公司创业投资的形式以及CVC活动对投资双方绩效的影响等方面对文献进行梳理和评述。

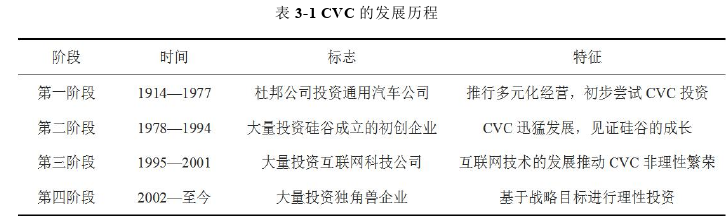

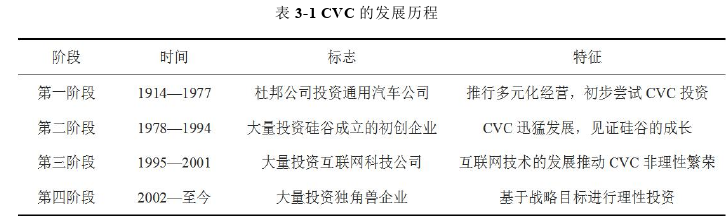

第三章:公司创业投资的发展现状分析。本章首先介绍了全球CVC的发展历程以及四种投资模式,然后从宏观层面分析了全球CVC投资的发展趋势以及各地区的发展现状。最后从投资金额、案例数量以及行业分布三方面介绍了我国CVC投资活动的发展情况,并进一步说明国内CVC发展面临的问题与挑战。

第四章;理论基础和研究假设。本章首先介绍相关的理论基础,包括组织学习理论、资源基础理论、知识基础理论以及信息不对称和委托代理理论。然后对CVC母公司持股比例、管理参与度以及被投资企业技术创新绩效三者间的两两关系提出理论假设,并对管理参与度发挥的中介效应进行分析。同时,基于一定的理论分析基础,提出地域接近性与行业相关性可能存在的调节效应。

第五章:研究设计。本章首先介绍实证分析的样本企业和数据来源,然后设计研究变量,说明本文的研究方法同时构建计量模型。

.......................

第二章文献综述

第一节相关概念界定

一、公司创业投资

公司创业投资(Corporate Venture Capital,简称CVC)是一种特殊的创业投资形式,如今在学术界接受度最广的定义是Gompers和Lerner[4]在1998年提出的,他们认为CVC是成熟企业通过股权投资为主的形式向创业企业进行的投资。在此之后,众多学者不断丰富和拓展公司创业投资的定义和内涵,Allen(2007)[5]将CVC定义为非金融类大企业向创业企业提供的少数股权投资,他在定义中强调了投资企业的行业属于非金融类,并指出CVC投资应是少数股权投资。Brettel(2010)[6]认为公司创业投资是大企业出于战略和财务目标,对处于导入期或成长期的企业进行的风险投资形式,他在定义中指出CVC的两大投资目标,进一步延伸了公司创业投资的内涵。不同于传统风险投资,CVC投资企业对失败的容忍度更高,并且能为初创企业提供更多的增值服务。CVC活动的投资方式也是有别于传统风险投资,主要是通过直接投资、间接投资以及联合投资等途径,每种方式都有各自的优缺点,CVC母公司应选择最适合自身发展的投资方式。投资企业参与CVC活动更多是基于战略目标的考虑,公司创业投资在实践中受到越来越多的关注,已成为企业降低内部研发风险,接触外部前沿技术,实现创新战略的重要途径。

根据国内外学者对公司创业投资定义的研究,以下几方面基本达成共识:(1)投资目标上,CVC母公司基于财务和战略两方面的目标参与CVC活动,其中以战略目标为主;(2)投资主体上,CVC的投资企业是有明确主营业务的非金融类企业;(3)投资对象方面,主要是指外部处于高新科技产业的创业公司。对于CVC投资的方式,目前还存在分歧,本文将公司创业投资定义为:具有明确主营业务的非金融类企业基于战略和财务目标,对外部初创企业进行的直接或间接的股权投资。

........................

第二节文献综述

上个世纪90年代初,公司创业投资的相关研究在国外逐渐兴起,以Dushnitsky,Lenox,Maula和Keil等学者为代表,使用美国、英国、德国等西方国家的产业数据对CVC活动进行深入且广泛的研究。我国的公司创业投资理论研究落后于CVC活动在实业界的蓬勃发展。如今,公司创业投资已成为创业投资领域重要和热门的学术研究之一。本节将在回顾CVC相关文献的基础上,分别基于CVC母公司和被投资企业视角,主要从投资动因、参与公司创业投资的形式以及CVC活动对投资双方绩效的影响等方面对文献进行梳理和评述。

一、公司创业投资的投融资动因

(一)CVC母公司进行CVC投资的动因

国外学者普遍认为,公司进行CVC投资活动主要基于两类动因,分别是战略目标动因和财务绩效动因。大多数创造价值的CVC母公司投资初创企业,是为了实现战略利益(Yost&Devlin,1993)[9]。Kann(2000)[10]通过探索美国的152个CVC项目发现,公司创业投资主要基于三个战略目标:一是将CVC作为获取外部知识和创新的研发途径;二是利用被投资企业快速进入新市场,获得新资源;三是刺激需求,通过对初创企业和自身资源的识别与双向利用,从而刺激对关键产品和创新技术的需求。通过对德国31家CVC母公司相关数据的实证分析,Mackewicz&Partner(2003)[11]发现将战略目标与财务目标并重的公司比例占22%,有高达48%的CVC母公司强调追求战略目标,有30%在意财务收益,但仅有3%的企业只追求财务利益。Mcnally(2003)[12]通过分析英国企业的CVC活动发现战略发展目标是母公司最看重的,这其中包括寻求新市场、学习新技术、获得新资源。Benson&Ziedonis(2009)[13]在研究中强调,公司创业投资的重要动因是获得新技术的“窗口”。Tong&Li(2011)[14]的观点也与上述学者一致,不同于风险投资机构是为了获得可观的财务回报和资本增值,CVC母公司更注重新技术的引进,促进创新,以增强自身的竞争实力为战略目标。Gaba&Bhattacharya(2011)[1]以1992年至2003年的信息技术产业的科技公司为样本,结果表明管理层对于创新以及其他相关目标的渴望是CVC活动的主要驱动力。

.......................

第三章公司创业投资的发展现状分析..............................17

第一节全球CVC发展历程和投资模式.....................................17

第二节全球CVC发展现状分析.......................................18

第四章理论基础与研究假设......................................24

第一节理论基础.............................24

第二节研究假设...................................27

第五章研究设计....................................33

第一节数据来源与样本选择................................33

第二节研究变量设计........................................33

第六章实证分析

第一节描述性统计分析

一、样本分布情况

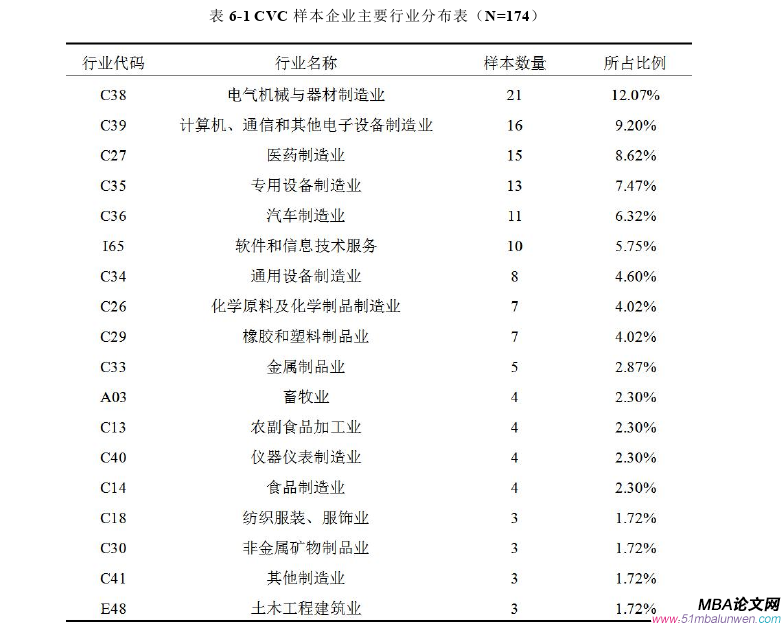

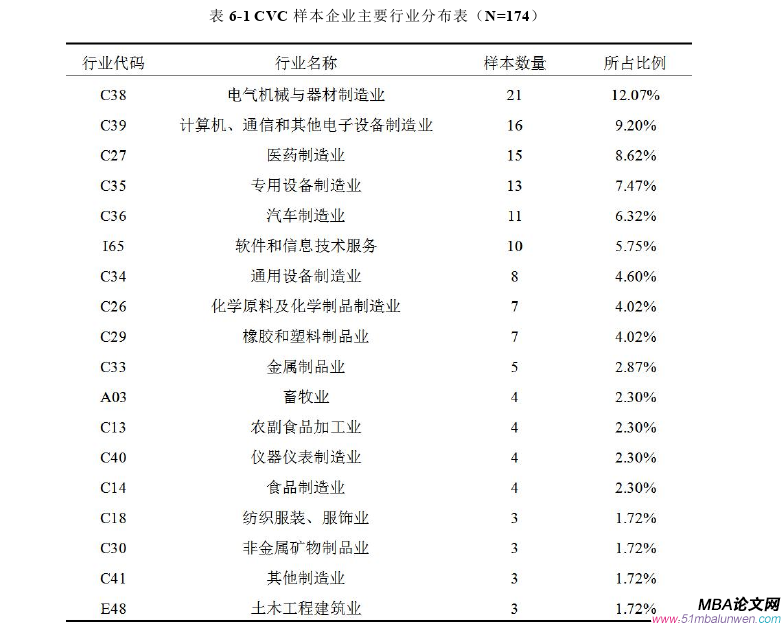

本文根据《上市公司行业分类指引2012》对174家样本企业根据所在细分行业进行统计,共涉及43个子行业,将主要行业(样本数量大于2)的分布情况见表6-1。从表中可以看出,CVC被投资企业大部分是分布于制造业,主要是电气机械与器材制造业,计算机、通信和其他电子设备制造业,医药制造业,专用设备制造业,汽车制造业以及软件和信息技术服务业等高新科技行业。其中,电气机械与器材制造业占比高达12.07%,但是对于一些传统制造业,样本数量占比较少,低于2%。由此可见,大企业倾向于投资高新技术科技行业的初创企业,CVC投资活动是母公司接触新技术的窗口,也是获取外部研发成果实现自身创新增长和战略目标的有效途径。

投资分析论文参考

...........................

第七章结论与展望

第一节研究结论

本文从被投资企业的视角出发,深入分析了CVC投资活动对被投资企业技术创新绩效的影响。在全面综述了国内外相关文献的基础上,进一步探索母公司持股比例对被投资企业技术创新绩效产生影响的作用机制。以2009-2017年间在中小板和创业板上市并连续3年获得CVC投资的174家企业作为研究样本,选择其IPO当年及之后连续两年,合计522个数据进行实证研究。分析CVC母公司持股比例对被投资企业技术创新绩效的影响,探究管理参与度是否在其中作为中介变量存在,同时引入地域接近性和行业相关性两个调节变量,进一步分析持股比例与技术创新绩效之间的作用机制,并进行稳健性检验。本文的研究结论如下:

(1)CVC母公司的持股比例对被投资企业的技术创新绩效有显著正向影响,验证了假设H1a。其中持股比例与技术创新投入之间呈显著的“倒U型”关系,部分支持了假设H1b。这意味着,CVC母公司的资金投入对被投资企业的研发投入的影响存在阙值。当持股比例未超过这个值时,初创企业的研发投入随着母公司持股比例的增加而增加;当持股比例达到或超过这个值时,创新投入随持股比例的增加反而减少,因此公司创业投资活动存在一个适度的投资区间。

这是由于母公司持股比例较低时,在被投资企业拥有较小的控制权和影响力,为了实现自身的战略目标,会促使初创企业加大研发投入,获取创新成果和技术。随着持股比例的增加,大股东的剥夺型公司治理问题开始显现,CVC母公司会产生为了自身利益而损害被投资企业权益的强烈动机。相比于更多的研发投入,投资企业可能会选择侵占初创企业的资产、窃取其创新技术和成果,用于改善母公司自身的绩效而忽视初创企业的可持续发展,因此当母公司持股比例超过一定水平后,被投资企业的创新投入会随之呈现下降趋势。

参考文献(略)

第一章绪论

第一节研究背景与意义

一、研究背景

近年来,全球化程度不断深化,国内外经济形势趋向复杂。我国经济发展面临持续转型。在市场竞争加剧,新兴技术快速更迭的背景下,创新已成为企业在激烈行业竞争中突出重围的制胜法宝。为了实现可持续发展,企业仅仅依靠内部研发是不足以保持竞争优势的,向外部寻求技术创新已成为越来越多企业的首要选择。公司创业投资(Corporate Venture Capital,CVC)是指有明确主营业务的非金融企业向高新科技行业的初创公司进行的直接或间接的股权投资,属于创业投资的一种形式。CVC活动能够跨越组织边界进行开放式创新,是企业降低内部研发风险,打开外部新技术窗口的重要战略。2015年以来,国内创业热情高涨,创业实践空前活跃,作为创业投资活动重要形式之一的CVC投资也在实业界蓬勃发展。

从宏观层面来看,CVC投资活动有利于优化产业和资本的合理配置,使资金流向更需要的一方,既有助于帮助中小企业解决融资约束的问题,又可帮助成熟企业降低内部研发风险,实现技术创新迭代和企业转型升级。在微观层面,CVC是扩张企业组织边界并寻求创新技术变革的有效范式。通过CVC投资活动,母公司能接触前沿技术,获取新兴知识和信息并为企业持续创造价值。对于初创企业而言,CVC投资者对风险包容度更高,资金投资期限也更长,能为那些更年轻、具有更高风险和涉及前沿科技的中小型企业提供融资,同时提供管理经营、生产技术和资源整合等方面的丰富经验,助力初创企业优质发展。

投资分析论文怎么写

第二节研究内容与方法

一、研究内容

本文从被投资企业的视角出发,以2009-2017年间在中小板和创业板上市的174家企业作为研究样本,深入分析了公司创业投资活动对被投资企业技术创新绩效的影响,探究管理参与度是否在其中作为中介变量存在,同时引入地域接近性和行业相关性两个调节变量,进一步分析持股比例与技术创新绩效之间的作用机制。为了增强实证结果的可信度,对样本数据进行稳健性检验,以下是本文具体的章节安排:

第一章:绪论。本章对本文的研究背景以及理论与实践意义进行介绍,引出本文的研究问题,阐述主要的研究内容和研究方法,最后与现有相关研究进行对比,提出本文可能的创新之处。

第二章:文献综述。本章首先界定公司创业投资和技术创新两个重要概念的含义。然后通过数据库查阅大量国内外文献并撰写文献综述,基于CVC母公司和被投资企业两方视角,主要从投资动因、参与公司创业投资的形式以及CVC活动对投资双方绩效的影响等方面对文献进行梳理和评述。

第三章:公司创业投资的发展现状分析。本章首先介绍了全球CVC的发展历程以及四种投资模式,然后从宏观层面分析了全球CVC投资的发展趋势以及各地区的发展现状。最后从投资金额、案例数量以及行业分布三方面介绍了我国CVC投资活动的发展情况,并进一步说明国内CVC发展面临的问题与挑战。

第四章;理论基础和研究假设。本章首先介绍相关的理论基础,包括组织学习理论、资源基础理论、知识基础理论以及信息不对称和委托代理理论。然后对CVC母公司持股比例、管理参与度以及被投资企业技术创新绩效三者间的两两关系提出理论假设,并对管理参与度发挥的中介效应进行分析。同时,基于一定的理论分析基础,提出地域接近性与行业相关性可能存在的调节效应。

第五章:研究设计。本章首先介绍实证分析的样本企业和数据来源,然后设计研究变量,说明本文的研究方法同时构建计量模型。

.......................

第二章文献综述

第一节相关概念界定

一、公司创业投资

公司创业投资(Corporate Venture Capital,简称CVC)是一种特殊的创业投资形式,如今在学术界接受度最广的定义是Gompers和Lerner[4]在1998年提出的,他们认为CVC是成熟企业通过股权投资为主的形式向创业企业进行的投资。在此之后,众多学者不断丰富和拓展公司创业投资的定义和内涵,Allen(2007)[5]将CVC定义为非金融类大企业向创业企业提供的少数股权投资,他在定义中强调了投资企业的行业属于非金融类,并指出CVC投资应是少数股权投资。Brettel(2010)[6]认为公司创业投资是大企业出于战略和财务目标,对处于导入期或成长期的企业进行的风险投资形式,他在定义中指出CVC的两大投资目标,进一步延伸了公司创业投资的内涵。不同于传统风险投资,CVC投资企业对失败的容忍度更高,并且能为初创企业提供更多的增值服务。CVC活动的投资方式也是有别于传统风险投资,主要是通过直接投资、间接投资以及联合投资等途径,每种方式都有各自的优缺点,CVC母公司应选择最适合自身发展的投资方式。投资企业参与CVC活动更多是基于战略目标的考虑,公司创业投资在实践中受到越来越多的关注,已成为企业降低内部研发风险,接触外部前沿技术,实现创新战略的重要途径。

根据国内外学者对公司创业投资定义的研究,以下几方面基本达成共识:(1)投资目标上,CVC母公司基于财务和战略两方面的目标参与CVC活动,其中以战略目标为主;(2)投资主体上,CVC的投资企业是有明确主营业务的非金融类企业;(3)投资对象方面,主要是指外部处于高新科技产业的创业公司。对于CVC投资的方式,目前还存在分歧,本文将公司创业投资定义为:具有明确主营业务的非金融类企业基于战略和财务目标,对外部初创企业进行的直接或间接的股权投资。

........................

第二节文献综述

上个世纪90年代初,公司创业投资的相关研究在国外逐渐兴起,以Dushnitsky,Lenox,Maula和Keil等学者为代表,使用美国、英国、德国等西方国家的产业数据对CVC活动进行深入且广泛的研究。我国的公司创业投资理论研究落后于CVC活动在实业界的蓬勃发展。如今,公司创业投资已成为创业投资领域重要和热门的学术研究之一。本节将在回顾CVC相关文献的基础上,分别基于CVC母公司和被投资企业视角,主要从投资动因、参与公司创业投资的形式以及CVC活动对投资双方绩效的影响等方面对文献进行梳理和评述。

一、公司创业投资的投融资动因

(一)CVC母公司进行CVC投资的动因

国外学者普遍认为,公司进行CVC投资活动主要基于两类动因,分别是战略目标动因和财务绩效动因。大多数创造价值的CVC母公司投资初创企业,是为了实现战略利益(Yost&Devlin,1993)[9]。Kann(2000)[10]通过探索美国的152个CVC项目发现,公司创业投资主要基于三个战略目标:一是将CVC作为获取外部知识和创新的研发途径;二是利用被投资企业快速进入新市场,获得新资源;三是刺激需求,通过对初创企业和自身资源的识别与双向利用,从而刺激对关键产品和创新技术的需求。通过对德国31家CVC母公司相关数据的实证分析,Mackewicz&Partner(2003)[11]发现将战略目标与财务目标并重的公司比例占22%,有高达48%的CVC母公司强调追求战略目标,有30%在意财务收益,但仅有3%的企业只追求财务利益。Mcnally(2003)[12]通过分析英国企业的CVC活动发现战略发展目标是母公司最看重的,这其中包括寻求新市场、学习新技术、获得新资源。Benson&Ziedonis(2009)[13]在研究中强调,公司创业投资的重要动因是获得新技术的“窗口”。Tong&Li(2011)[14]的观点也与上述学者一致,不同于风险投资机构是为了获得可观的财务回报和资本增值,CVC母公司更注重新技术的引进,促进创新,以增强自身的竞争实力为战略目标。Gaba&Bhattacharya(2011)[1]以1992年至2003年的信息技术产业的科技公司为样本,结果表明管理层对于创新以及其他相关目标的渴望是CVC活动的主要驱动力。

.......................

第三章公司创业投资的发展现状分析..............................17

第一节全球CVC发展历程和投资模式.....................................17

第二节全球CVC发展现状分析.......................................18

第四章理论基础与研究假设......................................24

第一节理论基础.............................24

第二节研究假设...................................27

第五章研究设计....................................33

第一节数据来源与样本选择................................33

第二节研究变量设计........................................33

第六章实证分析

第一节描述性统计分析

一、样本分布情况

本文根据《上市公司行业分类指引2012》对174家样本企业根据所在细分行业进行统计,共涉及43个子行业,将主要行业(样本数量大于2)的分布情况见表6-1。从表中可以看出,CVC被投资企业大部分是分布于制造业,主要是电气机械与器材制造业,计算机、通信和其他电子设备制造业,医药制造业,专用设备制造业,汽车制造业以及软件和信息技术服务业等高新科技行业。其中,电气机械与器材制造业占比高达12.07%,但是对于一些传统制造业,样本数量占比较少,低于2%。由此可见,大企业倾向于投资高新技术科技行业的初创企业,CVC投资活动是母公司接触新技术的窗口,也是获取外部研发成果实现自身创新增长和战略目标的有效途径。

投资分析论文参考

第七章结论与展望

第一节研究结论

本文从被投资企业的视角出发,深入分析了CVC投资活动对被投资企业技术创新绩效的影响。在全面综述了国内外相关文献的基础上,进一步探索母公司持股比例对被投资企业技术创新绩效产生影响的作用机制。以2009-2017年间在中小板和创业板上市并连续3年获得CVC投资的174家企业作为研究样本,选择其IPO当年及之后连续两年,合计522个数据进行实证研究。分析CVC母公司持股比例对被投资企业技术创新绩效的影响,探究管理参与度是否在其中作为中介变量存在,同时引入地域接近性和行业相关性两个调节变量,进一步分析持股比例与技术创新绩效之间的作用机制,并进行稳健性检验。本文的研究结论如下:

(1)CVC母公司的持股比例对被投资企业的技术创新绩效有显著正向影响,验证了假设H1a。其中持股比例与技术创新投入之间呈显著的“倒U型”关系,部分支持了假设H1b。这意味着,CVC母公司的资金投入对被投资企业的研发投入的影响存在阙值。当持股比例未超过这个值时,初创企业的研发投入随着母公司持股比例的增加而增加;当持股比例达到或超过这个值时,创新投入随持股比例的增加反而减少,因此公司创业投资活动存在一个适度的投资区间。

这是由于母公司持股比例较低时,在被投资企业拥有较小的控制权和影响力,为了实现自身的战略目标,会促使初创企业加大研发投入,获取创新成果和技术。随着持股比例的增加,大股东的剥夺型公司治理问题开始显现,CVC母公司会产生为了自身利益而损害被投资企业权益的强烈动机。相比于更多的研发投入,投资企业可能会选择侵占初创企业的资产、窃取其创新技术和成果,用于改善母公司自身的绩效而忽视初创企业的可持续发展,因此当母公司持股比例超过一定水平后,被投资企业的创新投入会随之呈现下降趋势。

参考文献(略)

相关阅读

- 农业综合开发项目投资分析——以当涂县江心洲国际...2023-10-30

- 投资者情绪对股票市场回报率的影响探讨2023-12-22

- 企业数字化能提高对外直接投资速度吗?2024-01-02

- 累积前景理论下投资组合问题的分析和求解2024-03-11