业绩期望落差对企业风险承担能力影响的探讨

本文是一篇财会管理论文,本文通过对2012-2021年沪深A股上市公司的数据进行实证研究发现,基于委托代理理论、企业行为理论和前景理论等理论基础出发,提出假设,对数据进行了实证分析,并进行了稳健性检验来再次证明假设的可靠性。

1 绪论

1.1 研究背景

在我国经济发展进入新常态的今天,我国经济已由高速增长阶段转为高质量发展阶段。随着供给侧改革的不断深入和经济结构的不断优化,逐步完善的制度环境和快速发展市场经济,使得企业的生存和成长环境充满了不确定性和复杂性。在动荡的市场环境下,企业的经营状况会受到影响,这就对企业风险承担能力提出了更高的要求,企业行为应该与其风险承担能力相匹配,不然将会影响到企业的生产经营。

企业的风险承担是企业想要追求高利润并愿意为之付出的代价,Boubakri[1]指出风险承担作为企业的决策重点,不仅是企业生存和发展的关键,也可以提高企业长期竞争力。风险承担能力是指企业稳定运行,防范经营风险损失,实现可持续发展的能力,是指企业对风险的缓冲能力(Shane,2000;许友传,2009)[2] [3],表现为EBIT下降时,企业抵抗不利因素的能力,它是企业在日常经营过程中承担风险逐渐形成的一种能力,是客观存在的。企业风险承担能力是企业各种经营行为活动的结果体现。企业业绩水平的高低将会影响到管理者的战略决策和投资行为,即以现有业绩水平是选择风险更大的投资行为,以求公司的快速发展,从而谋求更高的股东财富,还是选择风险较小的投资行为,使公司的经营更加稳妥。业绩水平的高低将会影响到企业的风险承担能力。

财会管理论文怎么写

...............................

1.2 研究目的及意义

1.2.1 研究目的

本文的研究目的是通过历史和行业两方面来衡量业绩期望落差,并分析企业存在业绩期望落差是否会对企业风险承担能力产生影响,以此来研究业绩期望落差对企业风险承担能力的影响,并进一步分析业绩期望落差对企业风险承担行为的影响,为企业的经营战略调整、投资决策等提供保障。

1.2.2 研究意义

风险承担能力能够促进实现企业可持续发展,提高企业的竞争力,本文研究业绩期望落差对企业风险承担能力的影响,能够在一定程度上丰富企业风险承担的相关研究,有利于企业进行战略调整和理论决策。

(1)理论意义

为企业风险承担能力的研究提供了新视角。本文研究业绩期望落差对企业风险承担能力的影响。本文从理论出发,一方面分析了当企业实际业绩与期望业绩不等时,是否会影响企业风险承担能力;另一方面也证实落差的存在是不是企业承担风险的动机,验证了存在落差时企业风险承担能力的高低,有利于分析管理者在处于业绩期望落差的情况下对风险的偏好。

丰富了业绩期望落差与企业风险承担能力的相关文献。关于企业业绩期望,更多的学者关心的是业绩期望与企业战略、企业行为和管理者行为等因素之间的联系,鲜有学者关注到业绩期望落差对企业风险承担能力的影响,并且怎样影响企业风险承担能力。因此本文对这一方面有一定启示作用。

..........................

2 文献综述

2.1 业绩期望落差的相关研究

在19世纪40年代,业绩期望的概念被提出,Hoppe(1930)[8]首先提出了个人的决策判断会受到其目标的影响

在早期,心理学家认为个体会在其自身实力以及心里的理想期望之间来设定目标。随后,Simon(1956)[9]将目标水平的概念引入组织行为学的研究中,他认为管理者会把企业的经营状况进行判别,即对现有经营状况是否满意,并根据现有的判断而做出不同的反应。

Cyert和March(1963)[10]的企业行为理论、Kahneman和Tversky(1979)[11]的前景理论,以及Vroom[12]在20世纪60年代提出的期望理论,这三个理论为企业业绩期望差距的研究提供了基础。在1983年Staw等[15]又提出了“威胁-刚性”假说,一系列理论和假说的提出都代表着学者对业绩期望的研究。国内业绩期望研究起步较晚,业绩期望又称经营期望,并将企业实际业绩与目标业绩之间的差距作为经营期望差距(潘文静,2022)[16],学者将差距分为顺差和落差,并在此基础上进行研究。

根据以往的研究,业绩期望落差可以分为历史业绩期望落差和行业业绩期望落差,关于历史和行业业绩期望落差两者谁更重要的研究,主要分为以下三种观点,第一种观点认为历史业绩期望落差的影响要大于行业业绩期望落差的影响(Audia、Brion,2007)[17],第二种观点认为在行业业绩期望落差的影响会比历史业绩期望落差的影响大,因为历史数据有缺失的可能性(Levinthal、March,1993)[18],并且行业业绩期望落差更适合同行业之前的比较(Panagiotou,2007)[19],最后一种说法是历史和行业业绩期望落差同等重要(Iyer、Miller,2008)[20]。国内关于业绩期望落差的研究,普遍是从历史和行业两个方面进行切入(连燕玲,2014)[4]。为了全面和综合的考虑,本文从历史和行业两个方面切入,分析业绩期望落差对企业风险承担能力的影响。

...................................

2.2 企业风险承担能力的相关研究

2.2.1 影响企业风险承担的因素研究

过去几十年来,企业的风险承担是企业对高风险、高收益投资项目决策的追求,这样企业风险承担一直是研究的热点主题,是学者研究的重点。目前,关于企业风险承担水平、风险偏好、风险承担能力都是学者研究的热点。

宏观政策:企业组织和管理者的风险承担偏好会受到宏观经济状况的影响(Arif、Lee,2014)[51],银行出台的货币政策的实施情况也会影响到企业的风险承担,高利率的货币政策环境和较为紧缩型货币政策的持续时间都会降低企业的风险承担水平(李雪等,2015;周彬蕊等2017)[52] [53]。企业风险承担还会受到经济不确定性的影响,但是学者关于两者的关系结论并不一样,陈莉萍(2018)[54]研究发现经济政策越不稳定越会使企业不敢承担风险,降低企业的收益增长。但刘志远等(2017)[55]对企业进行了分类,并提出了相反的结论,他认为在非国有企业,企业的风险承担水平会随着经济政策的不确定而显著提升。

资本市场:资本市场对实体经济的影响在金融危机爆发后开始引起了人们的注意,投资者情绪的高低不仅会影响到企业的投资决策,也会反映出投资者对未来资本市场的预期。Habib和Hasan(2017)[56]认为,投资者在非理性的投资市场条件下投资情绪高涨时,企业的外部融资相对容易,在这种情况下,管理者会更多的选择风险性大的投资决策(Arif、Lee,2014)[51],同样,Mclean和Zhao[57]发现,当经济不景气或者投资者投资情绪低落时,企业外部融资较难,企业会减少投资决策,并且有学者以“沪深港通”交易制度的实施为资本市场开放的标志,以此为切入点,分析资本市场开放对企业风险承担的影响,发现“沪深港通”的实施显然降低了企业的风险承担,但是却提高了企业的资源配置效率(李小林,2022)[58]。

...............................

3 理论基础与研究假设 ........................... 17

3.1 相关概念 ................................... 17

3.1.1 业绩期望落差 ..................................... 17

3.1.2 企业风险承担能力 .............................. 17

4 业绩期望落差对企业风险承担能力实证研究设计 ................. 23

4.1 样本选择与数据来源 ..................................... 23

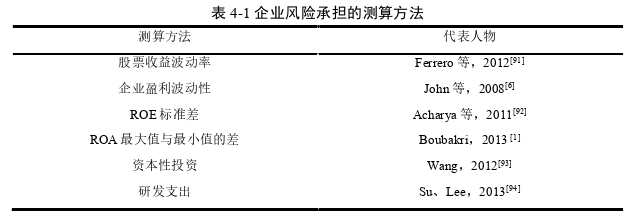

4.2 变量选取 ................................ 23

5 业绩期望落差对企业风险承担能力实证分析与检验 ...................... 29

5.1 业绩期望落差对企业风险承担能力的描述性统计分析 ...................... 29

5.2 业绩期望落差对企业风险承担能力的相关性分析 .......................... 30

5 业绩期望落差对企业风险承担能力实证分析与检验

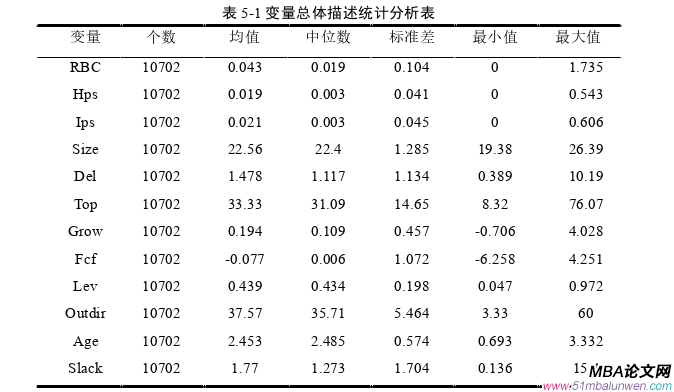

5.1 业绩期望落差对企业风险承担能力的描述性统计分析

本文在进行实证检验之前,首先对本文变量共10702个全样本观测值进行描述性统计,具体结果如表5-1所示:

财会管理论文参考

(1)被解释变量的描述性统计

企业风险承担能力的最大值为1.735,均值为0.043,并且标准差为0.104,波动较小,表明沪深A股上市企业的风险承担能力相差不大。

(2)解释变量的描述性统计

历史业绩期望落差的最大值为0.543,均值为0.019,行业业绩期望落差的最大值为0.606,均值为0.021,与其他学者的研究相似。并且历史期望落差和行业期望落差相差不大,从历史和行业这两个方面来衡量业绩期望落差具有一定的准确性和全面性,避免偏差的出现。

..........................

6 结论与建议

6.1 研究结论与建议

影响企业风险承担的因素一直是学者研究的关键,学者从宏观政策、资本市场、企业特征和管理者特征等多个方面进行了分析,但是从管理者心理层面进行分析企业风险承担的研究相对较少,基于委托代理理论、企业行为理论和前景理论出发,从非理性人的角度进行研究,发现业绩作为企业经营状况的直接反应,业绩的好坏无疑会促进或者抑制企业风险承担能力。本文立足历史和行业两个方面进行比较,探讨业绩期望落差对企业的风险承担能力的影响,增加了对企业风险承担能力的研究。

6.1.1 研究结论

通过对2012-2021年沪深A股上市公司的数据进行实证研究发现,基于委托代理理论、企业行为理论和前景理论等理论基础出发,提出假设,对数据进行了实证分析,并进行了稳健性检验来再次证明假设的可靠性。历史业绩期望落差促进企业的风险承担能力的提升,行业业绩期望落差也促进了企业风险承担能力的提升,从这两个角度分析,并验证假设,最终我们得出了业绩期望落差与企业风险承担能力呈正相关,即业绩期望落差越大,企业风险承担能力越强。企业风险承担能力是企业日后发展和成长的关键,所以在面对业绩期望落差时,管理者对这种落差的处理将成为企业之后发展的关键,管理者应该认真对待业绩期望落差。

企业的风险承担行为将会影响到企业将来的经营态势,并且在一定程度上会影响到管理者自身的声誉,恰当的企业风险承担行为会给企业的经营添加助力,让其扭亏为盈。不恰当的企业风险承担行为无疑是雪上加霜。并且企业的风险承担行为会受到企业的风险承担能力的限制,所以本文为了再次验证业绩期望落差对企业风险承担能力的影响,从企业风险承担行为出发,从长期的企业研发行为与短期的企业违规行为来再次进行分析,结果发现历史业绩期望落差和行业业绩期望落差无论是从长期还是短期都会促进企业风险承担行为的发生。业绩期望落差与企业风险承担行为呈正比。

参考文献(略)

- 海格通信连续并购绩效研究2017-07-10

- 资本多元化对河北省制造业企业创新投入驱动作用研究2017-09-26

- 女性高管与上市公司财会融资优序2017-12-26

- T化工企业财会应收账款风险度量模型及信用政策优化...2018-01-30

- 基于功效系数法的K房地产公司财会风险预警体系研究2018-02-13

- 不同金融发展程度下财会柔性对企业价值的影响2018-03-01

- 重庆水务营运财会风险管理研究2018-03-18

- 传媒企业借壳上市财会问题及对策研究2018-04-16

- 电子商务模式下京东商城的内部财会控制研究2018-04-20

- “营改增”对房地产业影响效应财会管理分析2018-05-02