国际金融危机传导至中国的可能性思考——基于系统动力学

本文是一篇国际金融论文,笔者认为建立识别化解国际金融危机防控机制有利于提高金融的透明度,降低金融风险和金融危机发生的概率。在宏观方面,增强宏观指导。对未来经济金融运行有计划、有预期管理,减轻经济金融大幅波动,使经济金融平稳向上发展。

1绪论

1.1研究背景及意义

1.1.1研究背景

国际金融论文怎么写

近年来,国内地方政府债务剧增,影子银行缺乏有效监管等金融隐患不断上升;国际上金融危机频繁发生,特别是欧债危机和最近国际资本流动剧烈,一些国家货币大幅贬值,大大增加了全球经济金融体系的不确定性。来自国内外的金融隐患或许以无法预料的方式演变成金融危机,所以国家多次提出高度防范系统性金融风险。

当前更是遭到新型冠状病毒肺炎(COVID-19)全球大规模流行的情况,2020年上半年国内经济严重受挫。多数居民节衣缩食,降低消费欲望,餐饮、旅游等行业萧条,多数公司不再提供新的就业岗位,就业压力突增,一些公司资金链断裂、债务无法偿还,公司破产。随后新冠疫情得到有效的遏制,经济逐渐恢复。但国际经济形势仍不容乐观,新冠病毒感染人数不断上升,欧洲多国“封城”抗疫,这些都增加了全球经济金融的不确定性。

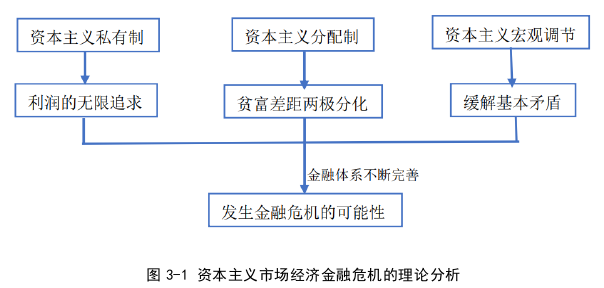

纵观历史,市场经济存在最大的问题之一便是金融危机。西方资本主义市场经济国家多数经历过金融危机,美国发生过1933年经济大萧条和2008年次贷危机,日本在90年代发生了资产泡沫危机,泰国等东南亚国家在1997年先后发生金融危机。中国改革开放到目前为止,从未发生过大范围或全面的金融危机,1997年和2008年金融危机对我国经济金融体系产生冲击后,政府及时通过政策等其他手段使得我国经济金融较快的摆脱危机影响,我国为什么长时间不发生金融危机和能够以较短的时间摆脱危机影响,是非常值得深入研究的问题。

.................................

1.2 研究内容与方法

1.2.1 研究内容及难点

研究的内容主要包含对现有文献的梳理、不同市场体制对金融危机的影响比较、金融危机传导机制分析、基于系统动力学的金融危机仿真分析。

对现有文献的梳理方面,在金融危机定义的基础上,分析归纳金融危机的发生的原因,以及社会主义市场经济体制对金融危机的影响。了解现有金融危机相关理论,总结金融危机实证模型,夯实金融危机理论知识。

理论分析方面,比较不同市场体制对金融危机爆发的影响。在现有理论基础上加入市场制度体制因素,分析不同的市场经济体制下,金融危机发生的概率不同。金融危机传导机制分析,在已有理论研究的基础上,分析两国间金融危机传导的具体路径和可能带来的结果,并进一步研究社会主义市场经济如何遏制金融危机传导。

基于系统动力学的金融危机仿真分析。以1997年亚洲金融危机和2008年全球金融危机对中国实际金融体系的实际影响为仿真样本,分别进行系统动力学仿真,得出金融危机发生的原因或有利于阻止金融危机发生的原因, 并以此为中国防范和化解金融危机提供政策建议。

研究的难点主要有三个方面。一是金融危机发生的原因和结果之间错综复杂,并不是简单的原因与结果一一对应的关系,如何厘清金融危机因果关系是研究难点。二是中国经济金融也是盘根错节,相互影响。基于中国实际情况构建系统动力学模型也是难点所在。三是如何仿真金融危机冲击,使得在不同的冲击力度下模拟中国金融危机发生的概率也是难点。

..........................

2文献综述

2.1金融危机相关概念

(1)金融危机概念

因研究视角和研究目的不同,金融危机的概念存在不同的看法。为便于分析,将金融危机概念分为定性表述和定量表述两类。

雷蒙德戈德史密斯(1994)[1]在《金融结构与金融发展》一文中提到,金融危机是指短期利率、资产(股票、房地产)价格、厂商的偿债能力以及金融机构破产等指标突然急剧超周期的恶化。戈德史密斯仅考虑了国内爆发金融危机的可能,忽略了外债过大、货币大幅贬值也可能会引发金融危机。Kaminsky等 (1997)[2]表示货币危机要么是一国货币遭受攻击并导致货币的大幅度贬值,要么是国际储备的大幅度下降。龚刚等(2016)[3]梳理以往债务与金融危机的关系,得出金融危机本质是债务危机。

为量化研究金融危机,需要将金融危机概念用特定的指标表示。Frankel和Rose(1996)[4]将货币危机定义为名义汇率至少贬值25%,或超过上一年汇率变化的至少10%。Kunt和Detragiache (1997)[5]认为发生银行危机至少违约资产占银行资产的比例超过10%,或拯救银行的成本大于国内生产总值的2%。债务危机量化用短期外债/外汇储备、外汇储备/外债余额、偿债率、债务率、负债率表示。短期外债/外汇储备超过100%、外汇储备/外债余额小于30%、偿债率小于30%、债务率小于275%、负债率小于50%被认为发生外债危机的概率极大(姜旭朝和孟艳,2000[6])。另外,其他学者以汇率变动、利率调节、中央银行外汇市场干预引起的外汇储备变化的三个方面构建外汇市场压力指数(EMP)来识别危机,并认为当EMP超过均值的1.5倍的标准差时即可认为可能导致货币危机(Balakrishnan,2011[7])。在相关研究中,多数文献引用Frankel和Rose提出的货币危机定义,Kunt和Detragiache提出了银行危机定义进行实证研究,本文亦是如此。

...................................

2.2金融危机爆发的原因

由于金融危机每次爆发的形式都不一样,1982年拉美金融危机以债务危机为开端,日本金融危机则是由房地产泡沫引起,1997年亚洲金融危机投机攻击泰国汇率导致货币危机, 2008年全球金融危机则是美国房贷利率上升,次级贷款无法按时偿还演变而来,随后引发了欧洲债务危机。由于金融危机复杂多变,金融危机的爆发原因多如牛毛,从不同的视角得出不同的结论,学界目前对金融危机爆发的原因未形成统一共识。本文以时间为序,总结历次金融危机发生的原因,分析历次金融危机原因的异同点。

拉美金融危机又称为拉美债务危机。兆伊正和李慧京(1983)[9]认为早期发展中国家债务危机发生存在三大原因,分别是当时的国际金融市场贷款能力过剩,发展中国家为了发展本国经济有利用外资的需求,借款数额过多导致无法偿还。陈继勇(1997)[10]则认为墨西哥金融危机的主要是墨西哥本币高估、经常项目赤字剧增、金融政策和财政政策相互不配套、 “飞燕式” 资本的大量抽逃、急速的贸易自由化、美国利率上升、国内政局动荡、社会不稳定等原因。拉美金融危机爆发的原因可分为国内因素和国际因素。国内因素包含利用外资不当、财政政策货币政策不协调统一、经济贸易过度自由化、本币持续高估和国内社会动荡等,国外因素则包含当时国际金融能力过剩和资本的大量抽逃。‘

..............................

3理论分析与方法选择 .............................. 17

3.1 理论分析 ....................................... 17

3.1.1 经济制度对金融危机理论分析 ......................... 17

3.1.2 金融危机传导的理论分析 ................................ 19

4 1997年亚洲金融危机冲击的仿真分析 .................. 25

4.1 1997年亚洲金融危机背景 ........................... 25

4.1.1 亚洲金融危机分析及对中国经济的影响 ........................ 25

4.1.2 亚洲金融危机前后中国实际情况 ............................. 27

5 2008年全球金融危机冲击的仿真分析 ............................. 51

5.1 2008年金融危机背景 ....................................... 51

5.2 数据描述性统计分析 ........................... 52

5 2008年全球金融危机冲击的仿真分析

5.1 2008年金融危机背景

2004年6月美联储持续加息致房价回落,使得次级贷款群体还款压力骤增,出现大面积违约。由于金融工具的创新,大量次级贷款抵押证券与其他优质资产组合打包形成的结构化抵押支持证券使得但凡包含次级贷款抵押证券的结构化抵押支持债券都出现亏损,且无法将次级贷款抵押证券从结构化中剥离出来。大量持有此类证券的金融机构如巴黎银行、贝尔斯登、“两房”和AIG、雷曼兄弟等先后陷入资产严重贬值、流动性缺失和资本金不足的困境,多数金融机构遭到严重损失,最终要么被接管,要么被收购。

2008年金融危机对金融系统产生了严重损害,美国金融市场严重受挫,金融机构破产倒闭,金融体系的深度和广度都受到了严重的影响。此外,金融危机严重拖累美国实体经济,消费缩减,经济增速下滑,金融危机导致全球多国金融震荡,与美国次贷有关的金融机构陷入困境或直接破产,最后影响了全球经济增长。

2008年金融危机对中国的金融的影响。中国金融机构在逐步走出去的战略中由于受到金融危机的影响使得中国金融机构在海外的投资或业务遭到亏损,延缓了中国国际化的进程。由于美元大幅贬值,人民币被动升值,与2007年汇率相比,人民币2008年升值约8.7%。

国际金融论文参考

...............................

6结论与政策建议

6.1 两次危机冲击比较

6.1.1两次危机冲击不同点

汇率干预管理不同。中国汇率自1985年以来有两个重要的节点,1994年从双轨制改变为单一、较为严格管理的浮动汇率制。另外,2005年中国参考一篮子货币进行调节,较为宽松的浮动汇率制。这使得1995至2004年汇率在8.27左右。2005到2008年,汇率从8.19下降至6.94,降幅约为15.3%。

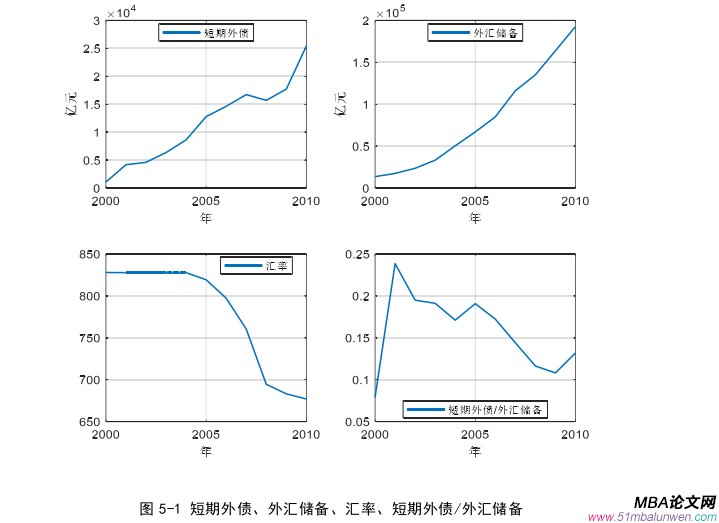

外债结构不同。1994-1996年短期外债/外债总额的平均值为11.5%,1990-1997年短期外债/外债总额的比值相对稳定,且都在20%以下。但是,2000-2008年短期外债/外债总额比值逐年递增,从9.0%上升到58.0%。2005-2007年短期外债/外债总额的平均值为57.1%。仅从短期外债来看,短期外债越多,短期就需要越多的外汇储备。当短期外债违约时,极易引发外债危机。与长期外债相比,短期外债更具有不稳定性。1997年泰国发生金融危机的一种原因就是短期外债过多。

金融体系不同。1997年中国现代化金融体系正在萌芽时期,证券保险等金融机构才刚刚建立不久。到2008年,证券保险等金融机构已初具规模,股票、债券等资本市场体系也进一步得到完善,发挥出企业直接融资的金融服务效率。此外,中国银行体系正处于改革上市阶段,1998年之前银行对贷款并没有分为正常、关注、不良等5类贷款。银行基本上完全由国家直接控制,计划经济的色彩还很浓。到2008年国有商业银行基本上市,与市场化经济相适应的银行体系基本建立,有助于更好的提升银行服务实体经济的效率。

参考文献(略)

- 股指期货对金融股市波动的影响研究2018-02-03

- P2P网络金融借贷满标概率预测研究2018-03-03

- 融资约束视角下的股权结构与投资-现金流敏感性的关...2018-03-17

- 沪港通对我国内地股市的金融影响研究2018-03-31

- 引入媒介货币后中日汇率变动对双边金融贸易的影响2018-04-11

- 基于估值效应的国际金融投资头寸比较研究2018-05-28

- 投资者异质性对金融股票市场价格发现功能的影响研究2018-06-12

- 我国金融股票市场大宗交易价格效应研究2018-06-28

- 中新股指期货的价格联动及金融波动溢出效应研究2018-07-11

- 金融发展对二氧化碳排放的影响2018-07-27