乡村振兴背景下农户贷款风险管理思考——以A公司惠农贷项

本文是一篇项目管理论文,本文首先通过问卷调查以及成分分析获得每个风险指标的权重,然后邀请10名风险经理使用专家访谈法确定24个风险指标的风险等级,再采用模糊综合评价法评估“惠农贷”项目的整体风险。

1 绪论

1.1 选题背景和意义

1.1.1 选题背景

项目管理论文怎么写

乡村振兴战略是由国家主席习近平于2017年在十九大报告中首次提出。据2019年中国金融服务报告内容得知,全国上下各部门应全面严格的落实兴村振兴战略,农村金融机构应加强改革力度,要逐步完善我国农村金融机构体系。农村金融机构要提高对当地的金融服务能力,加大小额贷款的投放,助力当地农民农业的生产经营,努力改善农村地区金融环境。农业、农村、农民称为三农问题,这是关系民生的根本性问题,乡村振兴战略的推进和实施离不开农村金融机构的大力支持。发放农户贷款是农村金融机构助力农村经济发展最直接最有效的方式,但因农业生产易受自然灾害、市场政策波动等特点,有着较大的不确定性和偶然性,因此农户贷款的总体不良率要远远高于其他类型的贷款。农户贷款业务存在额度小、风险度集中、担保措施弱等情况,因此有别于一般的经营性贷款。同时受贷款对象的本身特征影响,农村金融机构在开展农户贷款业务时难以收集到借款人完整准确的信用资料,导致对农户贷款的风险审核困难较大。而且农户贷款受当地的信用环境、基础设施的完善程度、气候生态环境的影响较大,以普通贷款项目的信用风险评价体系对农户贷款项目进行风险评价,是难以对风险进行准确识别、评价与应对的。

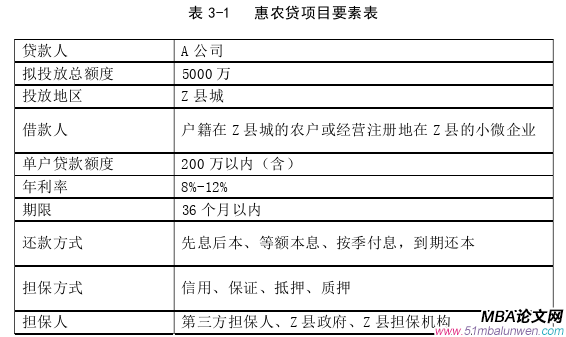

基于以上背景,A公司作为四川省属大型国有企业旗下的全资国有小贷公司,一方面要响应国家乡村振兴的政策,助力本地农村农业经济的发展,展现国企担当;另一方面要做好信贷风险把控,完成集团对公司信贷资产的不良率考核要求。在乡村振兴政策的背景下,A公司内部决策在四川省Z县城投放农户贷款(产品命名为“惠农贷”)。为做好贷款风险防范开展农户贷款项目的风险评价十分重要,根据风险评估结果设计匹配的农贷产品以及制定相应的风险防范措施,通过向符合资质筛选且有资金需求的农户、涉农企业提供信贷资金,以促进当地农业产业的发展,提高农户收入,助力当地经济增长。

.............................

1.2 文献综述

本文的研究重点是在乡村振兴背景下结合Z地区的区域特色,做农户贷款项目的风险管理研究。因此文献方面的研究主要集中在对农户贷款项目的风险因素识别、农户贷款项目的风险评估以及农户贷款项目的风险防范措施。

1.2.1 国外农户贷款风险研究

(1)风险影响因素方面

Sherrick B.J(2015)研究表明惠农贷款的风险是不可消除的,风险是一直存在的,因此金融机构的重点工作是采取防范应对惠农贷款的风险。Bawa(2010)提出金融机构与农户间的信息不对称是农户贷款风险产生的根本原因,金融机构难以控制农户贷款的实际用途.Omotola Awojobi等人(2015)对信贷业务风险的影响因素进行了分析,提出了金融机构的自身管理水平、借款人信用情况、社会经济发展环境等都是信贷风险的主要因素,金融机构应针对不同的影响因素采取不同的防范策略。Fernando(2014)提出致使农户贷款风险性增加的因素有:农户贷款的审查困难、规模小,抗风险能力差、农业受市场波动影响较大等。Attanasio(2016)提出借款人的婚姻状况、性别、工作年限、受教育程度等都影响着贷款的信用风险,他表明女性借款人的信用风险要高于男性借款人;工作年限短、学历较低的借款人信用风险要高于工作年限长、学历层次高的借款人;已婚借款人信用风险低于单身。Monica Lucia(2016)通过对借款人所经营项目的行业前景和未来潜能进行分析,提出政策风险影响金融机构能否正常收回贷款。S.JHA 等人(2016)研究发展中国家贫困问题时发现农业保险可以很好地规避农户在农业生产中因自然灾害引起的风险,能保障农户的还款能力,因此他们提出农业保险模式是否成熟是影响农户贷款风险的重要因素。Lisa jecissy(2015)提出农户信用等级和资产负债情况是农户贷款风险的重大影响因素。Munacinga Simatele等人(2019)提出经济现状的不稳定会导致小额贷款业务的不确定性,致使信贷风险增加。

...................................

2 相关概念及理论基础

2.1 相关概念

2.1.1 农户贷款

农户贷款的明确定义出自中国银监会于 2012 年印发的《农户贷款管理办法》。农户贷款:指具有符合资质的商业银行、农村信用社等金融机构向服务辖区内符合准入条件的农户、涉农企业发放的贷款。农户贷款主要用途是投入农户的生产经营以及日常消费。

金融机构为当地农户提供金融贷款服务不仅能助力当地经济发展,保障农村农业可持续发展,还能提高农户家庭收入改善其生活质量。

农户贷款具备这些特点:自然风险较大、受市场风险影响、单笔金额较小、借款主体资质相对较差。

2.1.2 信贷风险

信贷风险是金融机构面临的最主要和最终的风险。其具体含义是:金融机构向借款人发放贷款后,借款人由于各种原因没有办法按期足额偿还到期的贷款,以致使金融机构的信贷资金遭受损失。

外部环境的不利因素和金融机构内部的管理不善都是导致信贷风险的产生的重要原因。对于农户贷款而言,外部环境的不利因素主要是指农户生产经营受各种自然灾害、疫情、行业政策、市场波动等影响,以及农户的资质发生恶化、或者农户贷款用途虚假和对信贷市场的错误判断等等;金融机构内部管理不善主要是指金融机构未及时建立相关的信贷管理制度或者信贷管理制度执行不彻底而产生的一些风险。例如出现员工道德风险,金融机构内部业务人员与借款人勾结骗取贷款致使金融机构信贷资金损失。

.............................

2.2 理论基础

2.2.1 信息不对称理论

信息不对称理论最早由美国的三位学者G.Akerlof,M.Spence 以及 J.E.Stigjiz 共同提出。主要内容为:指在市场经济活动中每个人都不可能获得绝对平等的信息。而且所在环境的差异也会导致掌握的信息的差异[1]。据研究得知,掌握信息较多的人员,常常处于较为有利位置,能为自己提供更多有利资源;掌握信息比较匮乏的人员,则通常处于相对不利的位置。

在这个理论中,比如对于商品信息的获取,卖方了解的商品信息肯定就比买方更多;为了能够在买卖过程当中双方信息相对均衡,拥有信息量较少的一方就会积极进行弥补,这样才利于对信息不对称的局面进行调节。

对于农村金融市场而言,信息不对称现象的是造成农户贷款信用风险发生的重要原因。在农户贷款业务中,借款人信息是农户本人提供的,因此信息更多的一方是农户自己。正因为金融机构所获取的信息基本都是来自于农户自己提供的,所以金融机构难以评估信息来源是否准确,因此就无法准确评估农户的财务状况、信用状况,就无法做到完全规避信贷风险。基于此原因,金融机构都希望尽可能全面收集借款人信息用于信用风险管理。

.....................................

3 A公司及其惠农贷项目简介 .............................. 17

3.1 A公司简介 .......................................... 17

3.1.1 公司概况 ..................................... 17

3.1.2 A公司信贷产品简介 .............................. 18

4 惠农贷项目风险识别 ........................... 24

4.1 区域风险识别 .............................. 24

4.1.1 政府财政收入风险 ......................... 24

4.1.2 政府支持力度风险 ............................. 25

5 惠农贷项目风险评价 ................................. 34

5.1 构建农户贷款项目风险评价指标体系 ................................. 34

5.2 计算各评价指标的权重 ................................ 35

6 惠农贷项目风险应对

6.1 加强借款主体的风险控制

6.1.1 借款主体资格审查

金融机构在对借款主体进行资格审查时,主要是判断借款人本身及其经营主体是否符合准入标准,重点审查以下方面:

(1)借款人的年龄是否满足金融机构的信贷产品要求,若年龄大于65或者小于22 ,应追加符合要求的共同借款人;借款企业经营年限是否满足产品准入。

(2)借款企业是否持有行业的生产经营许可证以及许可证是否经过年检还在有效期内。如农副食品加工业是否有食品卫生许可证,特种设备制造业是否有特种设备制造许可证及安装证书。如养殖业,是否有排污许可证等等。

(3)查询借款人和借款企业有无当前涉诉和被执行情况,如有且无相关证明予以清退处理。

项目管理论文参考

............................

7 结论与展望

7.1 结论

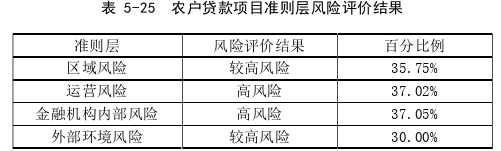

本文围绕乡村振兴战略的内涵以及重要意义,结合A公司实际农户贷款项目,将“惠农贷”项目风险分为四个层面:区域风险、运营风险、金融机构内部风险、外部环境风险,每个风险层面有6个风险指标共24个风险指标,以此构建农户贷款项目风险评价模型,以此对“惠农贷”项目进行风险评价。

首先通过问卷调查以及成分分析获得每个风险指标的权重,然后邀请10名风险经理使用专家访谈法确定24个风险指标的风险等级,再采用模糊综合评价法评估“惠农贷”项目的整体风险。根据风险评价结果,得出以下结论:

(1)A公司该农户贷款项目整体风险较高;

(2)A公司该农户贷款项目排名前五的风险指标为:金融机构内部管理风险、农贷担保措施、农业保险投保率、员工业务素质、区域的信用环境风险。

最后根据风险评价结果,对影响“惠农贷”项目风险最大的五个风险因素提出了应对措施:加强借款主体的风险控制、加强贷款流程的控制、加快农村地区信用体系建设和完善外部保障机制。其中加强借款主体和贷款流程的风险控制是金融机构内部的风险防范措施;加快农村信用体系的建设以及完善外部保障机制,是在乡村振兴背景下,想要助力农村经济快速发展所带来的金融机构的内在需求,政府应牵头落实这两项措施,尽快完善农村信用体系的建设以及风险分摊机制。

参考文献(略)

- 项目进度管理在平安城市项目建设中的应用研究2020-02-27

- 青海移动工程建设项目合规管理研究2020-03-30

- 项目进度管理在平安城市项目建设中的应用研究2020-03-30

- 项目进度管理在平安城市项目建设中的应用研究2020-03-30

- YS公司汽车座椅产品研发项目管理流程优化研究2020-04-08

- 基于Charette模型的M公司IT项目风险管理研究2020-04-21

- 青岗坪煤矿选煤厂建设项目风险管理研究2020-05-23

- 德环保股份有限公司项目管理优化研究2020-06-02

- 石渠县村级饮水新建深水井项目质量管理研究2020-06-02

- 河北海事局政府投资项目管理研究2020-06-16