海格通信连续并购绩效研究

时间:2017-07-10 来源:www.51mbalunwen.com

第一章 绪论

第一节 研究背景及意义

近些年国内外并购势头发展愈演愈烈,已经迎来了第六次并购浪潮,根据美国金融数据公司统计,仅仅 2015 年这一个年度全球发生的并购交易总额就达到 4.9 万亿美元,这比 2014 年增长了 37%,这个数值突破了 2007 年的最高交易总额,创下了全球上市公司并购的新年度纪录。在国内,由于近两年经济形势的放缓发展,使得国内企业之间的竞争更加激烈,同时国家为了加快产业结构调整步伐,也相应出台并购重组政策,鼓励企业通过并购重组的方式加快产业集聚,合理有效的整合与利用资源,促进企业的发展,从而提高企业在国内外市场的竞争实力。面对如此利好国家政策,企业也都抓住发展机遇纷纷投入并购浪潮中。 不难发现,在企业如此大的并购热情下,并购的次数明显增多,一家公司在一段时期内并购多次的情形也逐渐变多,例如,德隆集团的辉煌成就离不开公司一系列大刀阔斧的并购活动;复星医药从 2004 年起开始实施并购,到 2014 年为止总共发生的大大小小的并购案共 84 起;近两年发展势头正盛的蓝色光标自 2011 年到 2013 年短短三年时间就发生了 8 起并购,像这样进行多次并购活动的企业还有很多,尤其是在再次掀起并购浪潮的情况下,连续并购的现象也越来越常见。本文从国泰安数据库中获取并购数据来源,以主并购方为出发点,对 2176 家上市公司在 2011 年到 2015 年完成的并购事件进行了简单地统计。 那么公司实施连续并购的动因是什么,连续并购是否真的提高公司经济效益提高企业价值这些问题都值得研究探讨。基于连续并购已越来越常见的现象,本文选择对连续并购的绩效进行案例研究。本文选择了信息技术行业中的海格通信公司,因为信息技术行业属于国家鼓励大力培育发展的战略性新兴行业之一,在信息技术行业的众多公司中,在并购上海格通信极为活跃,并购次数多,且进行了多起大金额的并购事件,因此本文选择这家公司进行并购的绩效进行研究,分析连续并购能否给该公司带来好的效益。

..........

第二节 研究内容及框架

本文的主要研究内容是研究海格通信公司连续并购的绩效,这是本文研究的重点内容。海格通信是在 2010 年上市的,上市后就积极开展企业的对外扩张活动,在 2011 年至 2014 年间就进行了多起收购活动,那么这样的连续并购是否有给公司的业绩带来正向影响呢?这种影响具体体现在哪些方面呢?本文针对这些问题进行具体的案例分析,分析了海格通信实施连续并购的动因、效果、并购能力以及风险,再具体研究公司的短期与长期绩效,分析连续并购对绩效的影响,最后对实施并购的行为提出几点建议。

...........

第二章 连续并购的理论基础及文献综述

第一节 连续并购含义界定

随着并购浪潮一次次掀起,并购的公司以及并购的次数都在急剧增多,公司在一段时间内的进行多起并购活动的现象也越来越普遍。以往学者对于并购的研究多集中在单项并购上,随着公司并购次数的增多,学者们渐渐关注连续并购,连续并购也成为研究热点。关于连续并购的概念最早起源于国外学者 Schipper 和 Thompson 在 1983 年提出的“并购计划”一词,英文是“Acquisition Programs”,意思是“由数个不相关或者相关的单一并购方案所组成的计划”,之后随着对这种现象的研究越来越多,国外学者逐渐普遍使用“Serial Merges and Acquisitions ”一词,国内将之翻译为“连续并购或者系列并购”。国外学者主要从进行并购时间年限以及次数限制上来界定连续并购,国内学者对此的研究主要是借鉴国外,就目前来看,学者们对连续并购含义一般界定为:一段时间内发生多起并购行为即为连续并购。 当然因为在并购年限和次数上没有具体规定,因此不同的学者有不同的标准,一些学者认为一家公司在 3-5 年内并购次数不能少于 3-5 次才能成为连续并购。例如:Fuller(2002)在研究公司的连续并购时,就是把 3 年里面进行了 5 次及以上的并购事件的行为定义为连续并购。Croci 和 Petmezas(2005)他们在对连续并购进行研究时将时间区间定在 1990-2002 年,那么在这个时间区间内有 5 年中发生成功的并购事件至少为 5 次的公司都是研究的对象,主要实证研究了这些样本公司进行连续并购的动机。Doukas 和Petmezas(2007)是将时间区间限定在 1980-2004 年间,规定在这段期间上市公司 3 年内成功并购的次数不低于 5 次的则为进行了连续并购。当然也有学者在研究时对于连续并购含义的界定限制较为宽松,例如 Rovit 和 Lemire(2003)这两位学者在研究连续并购时,时间区间是 1986-2001 年,没有规定具体年限限制,而是将这段时期内凡是发生并购次数为 2 次及以上的公司都算在研究样本中。

...........

第二节 并购动因理论

George Joseph Stigler 曾说过,几乎没有哪一家大企业不是通过某种方式、某种程度的并购而成长壮大起来的。这句话在某种程度上说明了并购对于企业发展壮大有着重要的意义,也说明企业要做大做强,实施并购是一条重要途径。通过国内外学者研究发现不同的并购有不同的动因,有的是为了扩大规模,有的是为了获得技术与资源,也有些是为了并购目标的管理经验。企业通过并购先实现公司规模的扩大,并购方与被并购方实现整合后,然后将生产要素进行合理配置,提高生产效率,使单位成本的降低,实现企业规模经济。车敏和陈猛(2012)在研究企业的并购动机时发现企业获得规模效应降低企业产品成本是并购重要的动因之一。许纪校等(2008)对企业的横向并购进行研究,发现进行这类型并购的公司主要动机之一是通过并入的同行业的公司,达到资源的共享,实现生产与管理两方面的规模经济。岑玲(2012)在对上市公司的并购进行分类型研究,发现公司进行横向并购或者纵向并购都在一定程度上有利于实现公司的规模经济。

...........

第三章 海格通信案例介绍与动因分析 ..... 11

第一节 海格通信简介与连续并购过程 .......... 11

第二节 连续并购的动因分析 .......... 15

第三节 并购整合与效果分析 .......... 17

一、并购后的整合 ........ 17

二、并购后的效果分析 .... 19

第四节 并购能力的提升以及存在的风险 ........ 21

一、连续并购能力的提升 .......... 21

二、存在的风险 .......... 23

第四章 海格通信连续并购绩效分析 ....... 25

第一节 连续并购短期绩效评价 ........ 25

一、市场调整模型法 ...... 26

二、市场模型法 .......... 28

第二节 连续并购长期绩效评价 ........ 30

一、财务指标分析法 ...... 30

二、经济增加值(EVA)评价法 ..... 40

三、主成分分析 .......... 43

第五章 案例结论与建议 ......... 50

第一节 案例结论 .... 50

第二节 案例建议 .... 50

第四章 海格通信连续并购绩效分析

第一节 连续并购短期绩效评价

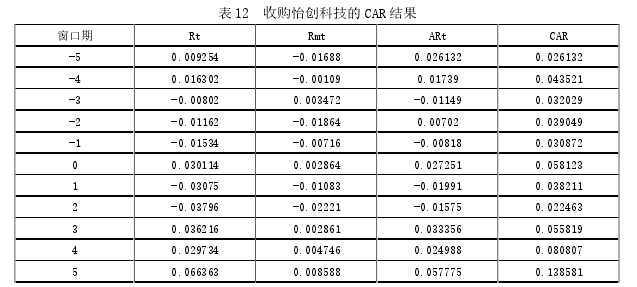

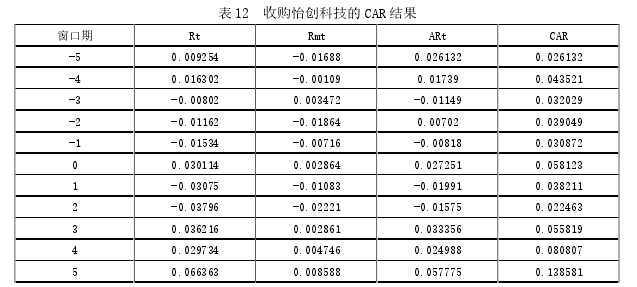

本文采用事件研究法计算日超额收益率和累计超额收益率来分析海格通信并购的短期绩效,评价每起并购事件是否给公司带来显著效应。 第一步,确定事件日。本文以每次并购事件的首次公告日为事件日。选择这个日期作为事件日是因为首次公告的日期是外界第一时间知道该并购事件发生的时间。 第二步,确定窗口期。本文的以首次公告日为时间中心时点,统计前后各五个交易日的股价变化,即窗口期定为(-5,5)。窗口期之所以设置在这个范围,是因为在本案例中有些并购事件的首次公告日期时间间隔短,设置较长的窗口期会使两起并购交易的计算日重叠,为尽可能减少事件的相互影响程度,故使用(-5,5)为本案例的窗口期。 第三步,计算日收益率 Rt。计算公式是 Rt=(Pt-Pt-1)/Pt-1 。 Pt是公司第 t 天的股票收盘价,Pt-1是指公司第 t-1 天的股票收盘价。 第四步,计算市场指数的日收益率 Rmt。公式是 Rmt=(Pmt- Pmt-1)/ Pmt-1。Pmt是市场指数第 t 天的股票收盘价,Pmt-1是市场指数第 t-1 天的股票收盘价,本文的市场指数使用的是深圳成指,本公司是深圳证券交易所上市的。 第五步,计算预期收益率(AR)。预期收益率可以运用市场模型法和市场调整模型法两种方法来计算,一般对于单项并购事件学者们都用的市场模型法,但是在连续并购中有学者认为市场模型法并不适用 AR 的计算,特别是对于间隔期较短的连续并购,因为市场模型需要通过回归估计贝塔系数,估计期的范围一般在 100 天以上,而在连续并购间隔期较短时,后一起并购事件的估计期会覆盖了前一起并购事件的窗口期,若前一起事件的市场反应显著,那么就会对后面的回归产生影响,导致贝塔系数估值不准确,因此认为用市场调整模型法更为确切。但是也有学者不认同此观点,认为我国的资本市场是弱式有效,可以运用市场模型法。

.........

结论

本文以海格通信的连续并购案例为研究对象,首先对并购事件的梳理,分析了对公司的并购动因以及整合情况,发现连续并购使海格通信扩大了公司规模,在某些领域扩大了市场份额,增加了新的利润增长点,提高了自身的影响力和竞争力。进而对公司的并购能力的完善进行了总结,并指出存在的风险,发现在连续并购过程中,管理者会根据并购进行经验总结,一步步提高并购的能力,从而展开大型并购,但是随着并购的进行,会加大管理压力,产生管理风险、协同风险等。 其次,对公司绩效的进行研究,采用事件研究法进行短期绩效分析,发现海格通信的连续并购的短期绩效总体上是正效应,一系列并购中的大规模的几起并购案为股东创造的价值更为突出。然后运用财务指标分析和主成分分析法分析连续并购的长期绩效,并且选择了同行业海能达公司进行对比,发现海格通信连续并购对长期绩效的影响是整体上是先下降后上升趋势,在 2015 年有稍稍下降,海能达连续并购对业绩的影响则是呈现波动状态,实施并购当年的业绩会上升第二年会下降,这也说明对于连续并购对于绩效的影响是没有绝对的。运用这两种方法同时从横向与纵向两方面分析了公司的长期绩效,可以发现连续并购主要对公司的偿债能力与盈利能力是有促进作用的,也在一定程度上提高了成长能力,但是在运营能力方面结果并不理想。 并购是一把双刃剑,不是所有的并购都会带来好的结果,因此公司应该根据自身情况,在立足自身发展战略的条件下,选择合适的目标进行并购,并且尤其要注重并购的整合。虽然现在连续并购的现象已经屡见不鲜了,但是公司的发展不能仅仅只通过外部扩张来进行,还要不断将强自身建设培养核心竞争实力。

.........

参考文献(略)

相关阅读

- 资本多元化对河北省制造业企业创新投入驱动作用研究2017-09-26

- 女性高管与上市公司财会融资优序2017-12-26

- T化工企业财会应收账款风险度量模型及信用政策优化...2018-01-30

- 基于功效系数法的K房地产公司财会风险预警体系研究2018-02-13

- 不同金融发展程度下财会柔性对企业价值的影响2018-03-01

- 重庆水务营运财会风险管理研究2018-03-18

- 传媒企业借壳上市财会问题及对策研究2018-04-16

- 电子商务模式下京东商城的内部财会控制研究2018-04-20

- “营改增”对房地产业影响效应财会管理分析2018-05-02

- BJ会计师事务所财会审计质量控制研究2018-05-15